De las LTRO puente a la cuarta TLTRO III

Desde los primeros días de marzo se han implantado una serie de medidas para tratar de reducir el impacto negativo en la economía del coronavirus y, en especial, del confinamiento (que ha sido la estrategia más adecuada para "aplanar la curva" de contagios, aunque con un intenso efecto contractivo en el PIB).

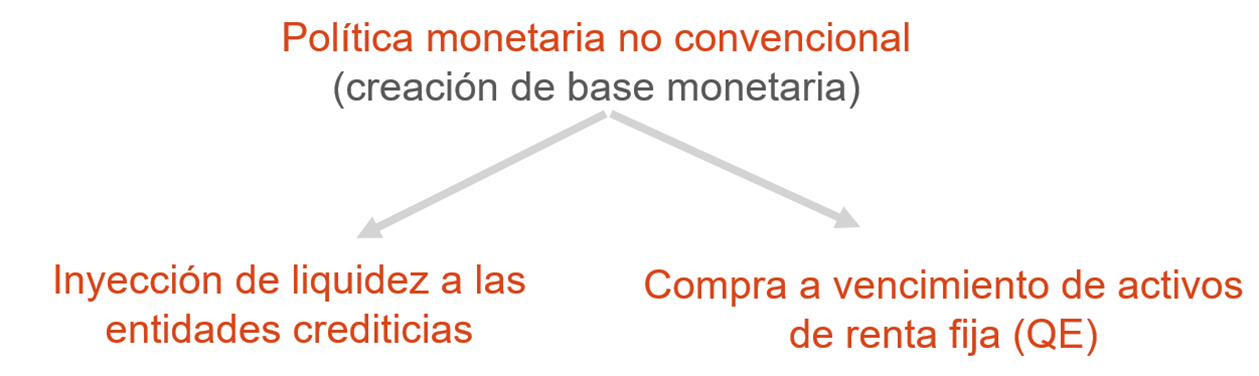

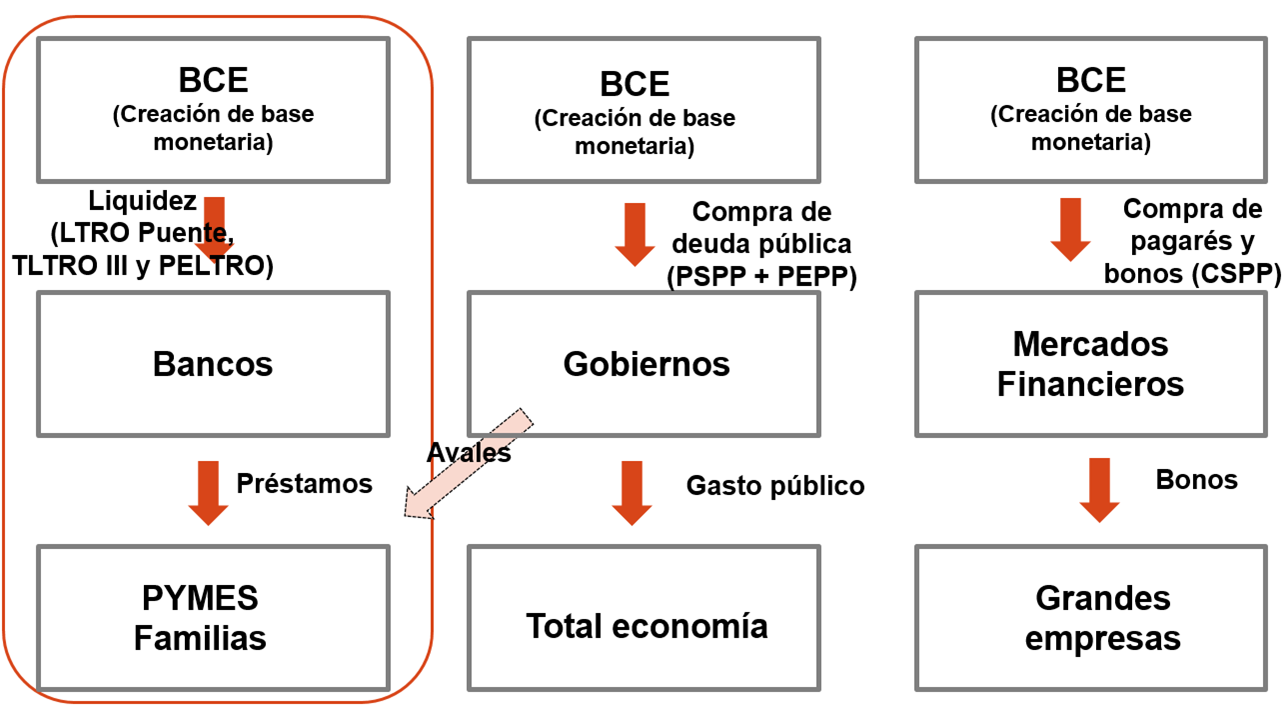

Entre estas actuaciones se pueden destacar diferentes programas de estímulo fiscal (aumento del gasto público o reducción de impuestos) implantados por los gobiernos. Pero dada la situación de las finanzas públicas (elevado endeudamiento) el margen de actuación es reducido. Además, el hecho de que hayamos asistido a lo que se denomina una "crisis de oferta" (además de una "crisis de demanda") ha hecho recomendable tomar otro tipo de medidas. Entre estas, 22han sido los bancos centrales los que han reaccionado de forma más contundente mediante la denominada "política monetaria no convencional".

Y lo han hecho de forma más intensa y, sobre todo, rápida, de lo que se observó en la crisis financiera de 2008-2009. Y en las dos vertientes, tanto en la inyección de liquidez a las entidades crediticias, como en la compra a vencimiento de activos de renta fija (el denominado quantitative easing). Como es sabido, sendas medidas tienen como consecuencia el aumento del tamaño del balance del banco central.

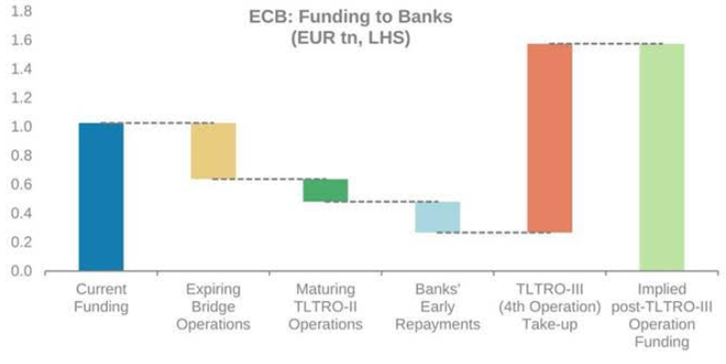

En el caso del BCE, una de las medidas ha sido inyectar liquidez a las entidades crediticias mediante las denominadas LTRO puente (Bridge LTRO). Anunciadas el 12 de marzo, se han desarrollado 13 operaciones (la primera el 18 de marzo y la última el 9 de junio) con las que se han adjudicado 389.000 millones de EUR. Estas operaciones vencen el 24 de junio, momento en el que los prestatarios tendrán que devolver el total del importe. Ahora bien, se renovará la financiación mediante otra operación, en concreto, una nueva TLTRO III1. Resuelta el 18 de junio, es la cuarta TLTRO (las tres anteriores se celebraron en septiembre y diciembre de 2019 y el pasado marzo), de un total de 7 anunciadas por el BCE el 7 de marzo de 2019 (la última se celebrará en marzo de 2021)2.

Se entiende ahora el concepto ¿puente¿ de las LTRO, ya que han servido a las entidades para captar financiación a corto plazo a la espera de renovarla a largo plazo (la TLTRO III vencerá el 28 de junio de 2023). En esta nueva edición de TLTRO III, el BCE ha adjudicado 1,3 billones de EUR a 742 entidades . De esta cantidad, el importe neto será de 548.000 millones de EUR (aumentará su balance en esta cuantía) dado que vencen los 389.000 millones de LTRO puente comentados, al tiempo que las entidades han amortizado anticipadamente 214.000 millones de las TLTRO II y vencen 157.130 de TLTRO (última línea del esquema 2).

En conclusión, las LTRO puente ha sido un medida de política monetaria no convencional del BCE vinculada al COVID19 y, por tanto, con un carácter coyuntural. El destino de este dinero ha sido la concesión de crédito a empresas y familias por parte de las entidades crediticias europeas. Medidas técnicas, es verdad, pero que ponen de manifiesto cómo la política monetaria se ha puesto al servicio de la economía para evitar, a diferencia de lo sufrido en la anterior crisis, una restricción crediticia que no hizo más que intensificar la caída del PIB. Los bancos centrales están ¿creando¿ abultadas cantidades de dinero (que se ve reflejando en el tamaño de su balance) con la intención de reducir en lo posible el impacto negativo de la crisis económica.

(*) Las PELTRO son otras operaciones de financiación extra a las entidades crediticias. Anunciadas el 30 de abril, se celebrarán un total de 7 operaciones con vencimiento entre julio y septiembre de 2021.

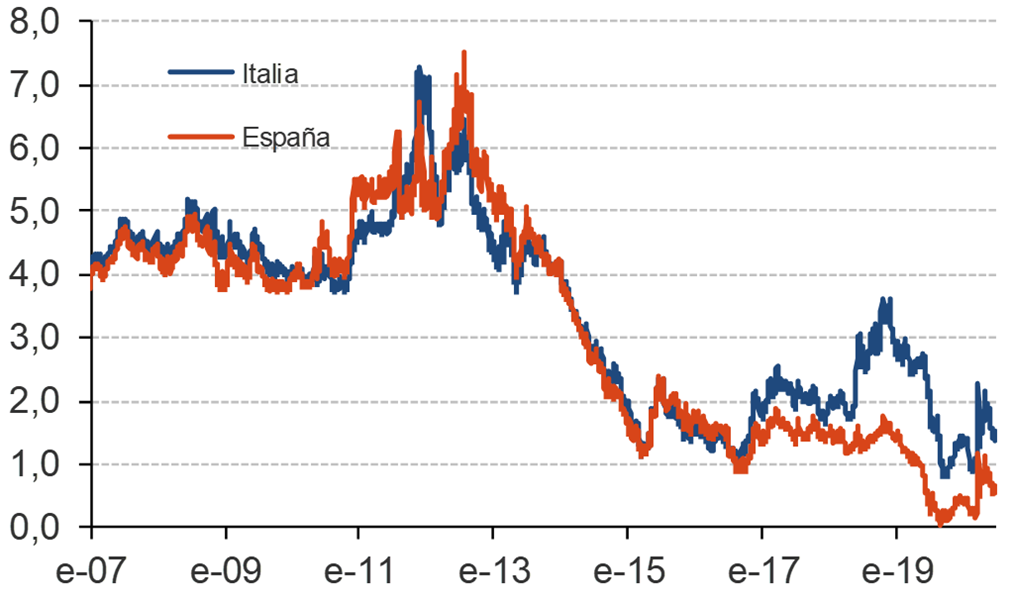

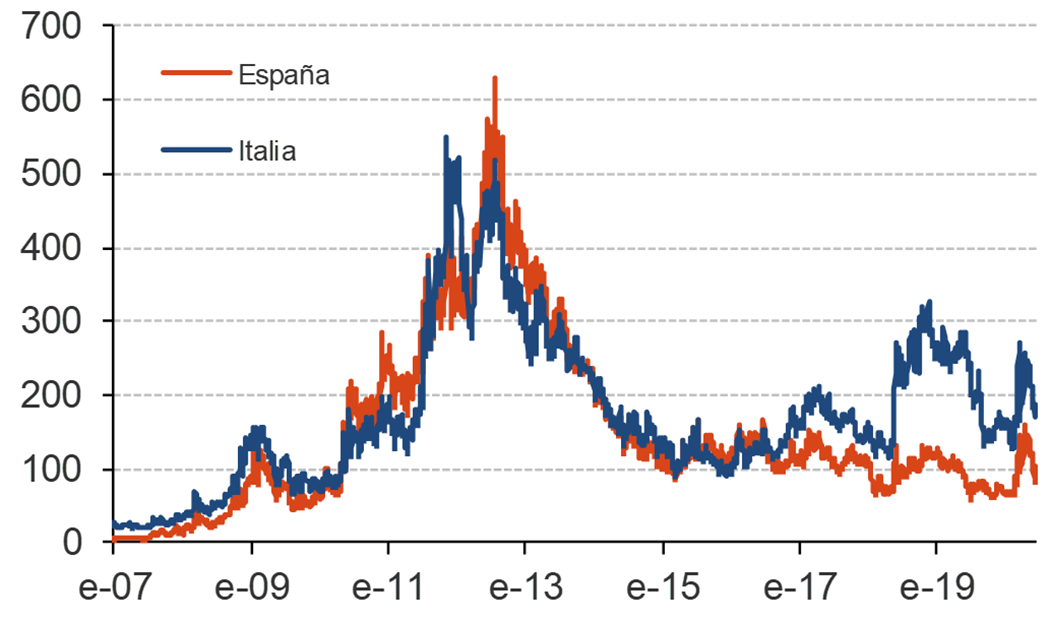

Ahora bien, es cierto que parte de este volumen (sobre todo ahora con la inyección neta de otros 548.000 millones de EUR) tendrá destino la compra de activos de deuda pública por parte de las entidades crediticias. El impacto, junto con la acción del BCE vía PSPP y PEPP es claro, sobre todo en emisores como Italia, España, Grecia o Portugal, cuyos niveles de prima por riesgo y TIR permanecen en niveles muy reducidos (ver gráfico 3 y 4). También aquí, se observan grandes e importantes diferencias respecto a la anterior crisis.

2 Las otras dos ediciones de TLTRO se celebraron entre septiembre de 2014 y junio de 2016 y entre junio de 2016 y marzo de 2017.

3 La banca española ha solicitado más de 180.000 millones.