Prueba y error

Han pasado ya más de 10 años desde la crisis financiera de 2008. Un tiempo lo suficientemente dilatado como para poder encontrar bastantes libros sobre uno de los acontecimientos más relevantes de las últimas décadas. Pero este es especial. Y lo es porque está escrito por los tres más profundos conocedores de lo que se hizo para intentar resolverla; no en vano, ellos, junto con sus equipos, fueron los responsables. Ahora, ninguno ostenta ningún cargo público, por lo que tienen licencia para escribir libremente. Y, además, porque el balance que se puede hacer de las medidas es, en mi opinión y también en la de los autores, positivo.

Este es un libro técnico. No es un relato novelado al estilo Michael Lewis, Ross Sorkin o Roger Lowenstein, sino que más bien parece el testimonio ante un juez o ante una comisión de investigación (o incluso una conferencia, sobre todo la parte final en formato "PowerPoint"). Y es corto, de tal forma que "todo es grano". No hay descripciones de los personajes, ni narraciones de las reuniones o las disputas y debates que seguramente hubo (apenas se menciona muy por encima la personalidad de Mr. Fuld, CEO de Lehman Brothers). Se parece más a un working paper que a una novela o una película. Y eso, en ocasiones, se agradece.

Es la opinión personal de los tres protagonistas y, como tal, seguramente estará sesgada. Pero queda claro su elevado nivel técnico y complementario, lo que sin duda fue una "suerte" para afrontar el mayor reto financiero y económico desde la Gran Depresión.A pesar de ello, y esta es una de las aportaciones más relevantes del libro, nunca supieron con exactitud qué es lo que tenían que hacer ni cuál iba a ser el resultado de las medidas. El reconocimiento es claro en varias ocasiones: se fueron encontrando con los problemas y debían resolverlos lo antes posible, con la sensación de ir detrás del mercado ("behind the curve"), y siendo conscientes de que el "manual tradicional" no valía y de que había muchas limitaciones que superar. La primera, ¡entender cuál era el problema! Estrategia de prueba y error con una única regla común: modo "Whatever it takes". Sirve para entender la dificultad de tratar de resolver una crisis como esta en la que la ausencia de experiencia histórica permitía que afloraran críticas desde ambos lados, y cuando los economistas apocalípticos tenían un marco ideal para sus catastróficas profecías (donde más han fallado ha sido en la alta inflación, en el hundimiento del S&P 500 y en el alto coste para el contribuyente). Pero "la obsesión de la Fed con la inflación y el riesgo moral durante un credit crunch ya habían creado una depresión. Y no estaban dispuestos a que volviera a suceder1". Y, por último, la opinión pública, a quien había que explicar a quién, de verdad, estaban rescatando: ¡no a los accionistas de los bancos, sino a los propios ciudadanos! Doble reto: hacer las cosas bien y conseguir que se entendiera.

Otra confesión es que no "dejaron" quebrar Lehman Brothers, sino que no había alternativa. No podían inyectar capital, comprar los activos, garantizar sus pasivos ni "desmontar" de forma ordenada el banco de inversión (si hubiera sido un banco comercial, la FDIC podría haber actuado). No podían hacer nada más que buscar un comprador, como había pasado con Bear Stearns (adquirido por JP Morgan en marzo de 2008), con Washington Mutual (absorbido también por JP Morgan, el 26 de septiembre de 2008) o con Wachovia (comprado por Wells Fargo el 31 de diciembre de 2008). Al no existir comprador (Barclays se cayó a última hora: Callum McCarthy respondió con un "Good luck" a la exigencia de Geithner de que la compra se aprobara de forma inmediata) y no tener margen de actuación, no había otra solución que dejarlo quebrar (en este punto debo reconocer que se me ha quedado corta la explicación, sobre todo cuando a la hora de analizar el caso AIG sí se optó por la compra del 79,9% de la entidad). Reconocen que presionaron con advertencias sobre el desastre a los CEO del resto de entidades financieras, pero es obvio que estas no tenían el más mínimo margen para ayudar. La otra confesión que también me parece muy interesante es que "ayudamos a contribuir a la confusión sobre los motivos de la quiebra de Lehman con algunas declaraciones que hicimos posteriormente, ya que no queríamos provocar más tensión en los mercados financieros al admitir que no habíamos tenido medios para salvar a una entidad sistémica". Así pues, no había más remedio y no fueron del todo transparentes semanas después en comunicarlo, por miedo a reconocerlo.

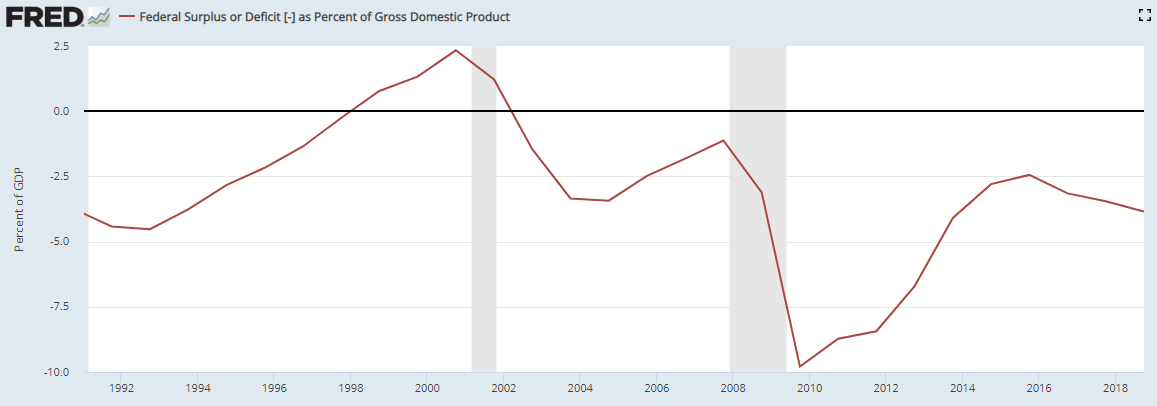

Más allá de este "fallo", los autores sostienen que las medidas adoptadas funcionaron (sé que esta opinión no es compartida por todos ustedes) porque vinieron acompañadas de un intenso estímulo fiscal (ídem: alguno estará ahora mismo haciendo una mueca).

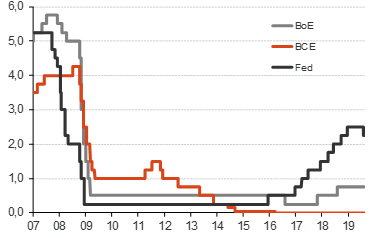

Otro de los aspectos interesantes es comprobar cómo en EEUU se tomaron decisiones contundentes ya en octubre de 2008 y primeros meses de 2009, que luego fueron replicadas en Europa, pero con mucho retraso: hasta seis e incluso ocho años (seguramente algunas decisiones todavía están pendientes de tomar aquí en Europa y es solo cuestión de tiempo). El TARP (mecanismo para adquirir activos tóxicos de las entidades), junto con la posterior inyección "obligatoria" de capital a las nueve principales entidades, se materializó a finales de 2008. Existe otra crítica implícita a Europa y es que la reforma del sistema financiero y las medidas de estímulo monetario, además de tardías e incompletas, deberían haber venido acompañadas de medidas de estímulo fiscal.

Pero también critican a aquellos que meses después de los momentos de mayor tensión seguían anticipando que lo peor de la crisis quedaba por venir2. Entre ellos, mención expresa al FMI que, en abril de 2009, estimaba en 2 billones el "agujero" aún pendiente en los balances de los bancos.

Por lo tanto, los autores no se olvidan de nadie a la hora de asignar parte de responsabilidad (también ellos reciben su propia dosis), porque seguramente esa es una de las grandes conclusiones de la crisis: todos los agentes fueron culpables de la misma. Evidentemente, los bancos por su elevado apalancamiento y su dependencia de una financiación a muy corto plazo, pero también los consumidores que asumieron una deuda excesiva (¡nadie les obligaba!) y los reguladores, que estaban fragmentados y poco (nada) coordinados, de tal forma que muchas entidades sistémicas no estaban suficientemente supervisadas (se producía un "arbitraje regulatorio").

Los autores concluyen diciendo que Estados Unidos está mejor preparada para afrontar una recesión, pero solo si esta es de escasa intensidad. Temen que una nueva crisis sea ahora mucho más difícil de solucionar, dado que el margen de actuación de la política fiscal y monetaria es mucho más reducido que en 2008 y 2009. Se muestran muy preocupados de que "ahora que el sol vuelve a brillar" no solo no se esté reduciendo el déficit público, sino que se esté incrementado. Cuando terminaron el libro, valoraban positivamente el proceso de subidas de tipos de Yellen y Powell. Supongo que ahora se estarán llevando las manos a la cabeza, tras el reciente recorte.

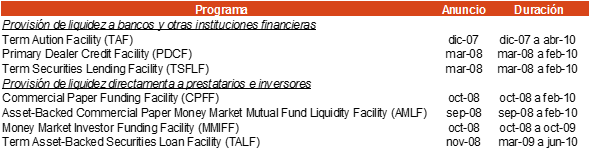

Dejamos para un post posterior el análisis más detallado de la particular lista de siglas correspondientes a los programas que desarrolló la Fed, todo ellos finalizados y que han sentado un precedente para tratar de solucionar futuras crisis.