Pair trading: la importancia de la correlación y la cointegración

La estrategia pair trading se basa en la identificación de pares de activos con discrepancias temporales en la evolución de sus precios. Se construye mediante una posición larga en el activo para el que esperamos un mejor comportamiento relativo (es decir, que su precio suba más o caiga menos) y una posición corta por igual valor nominal (son estrategias market neutral) en el que esperamos una peor evolución. Por lo tanto, la base de la estrategia es capturar la convergencia del comportamiento de los precios hacia lo que consideramos es su relación de equilibrio a largo plazo tras un periodo reciente de divergencia.

Las estrategias pair trading no pueden basarse solo en la correlación, ya que no consideraría las magnitudes de los movimientos (solo consideraría el sentido) y no capturaría otro tipo de relaciones fuera de la linealidad o el corto plazo. Por supuesto tampoco nos informa de la causalidad. Un estadístico complementario que informa de la magnitud del movimiento relativo es la beta o pendiente de la recta de regresión (denominado hedge ratio en este tipo de estrategias). Como es sabido, mide “cuántas veces” se mueve un activo (variable “y” de la recta de regresión) en relación con una unidad de movimiento de otro (variable “x”).

La cointegración se utiliza para identificar pares de activos financieros que mantienen una relación de equilibrio a largo plazo, a pesar de que sus precios individuales puedan mostrar comportamientos no estacionarios. Esta relación de equilibrio a largo plazo es fundamental para el pair trading ya que, como hemos comentado, lo que se busca es capitalizar las discrepancias temporales en los precios de activos que mantienen una relación de equilibrio a largo plazo.

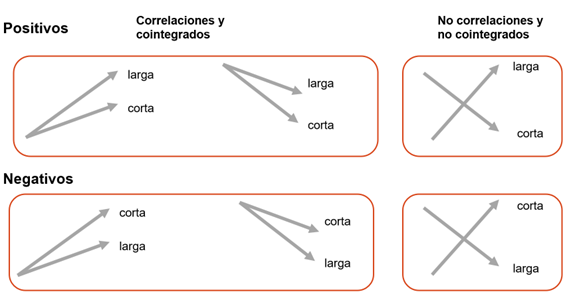

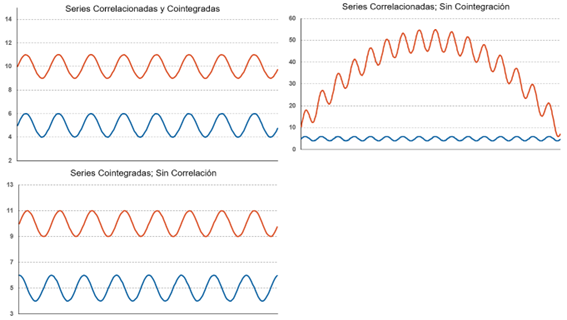

A menudo se confunde la cointegración con la correlación ya que ambas implican una relación entre los precios de dos activos. Sin embargo, la cointegración se centra en la existencia de una relación de equilibrio a largo plazo, mientras que la correlación se enfoca en la fuerza y la dirección de la relación entre los precios en un período determinado, de carácter más cortoplacista.

De esta manera, si obviamos los activos que no presentan ningún tipo de relación, podemos encontrarnos tres posibilidades:

- activos correlacionados y cointegrados,

- activos correlacionados que no presentan cointegración,

- activos no correlacionados que presentan cointegración.

En el gráfico 2 se puede comprobar cómo un simple cambio de fase puede hacer que dos series pierdan toda la correlación, mientras que dos series cuyos movimientos coinciden en dirección, pero con diferentes promedios, no presentan cointegración.

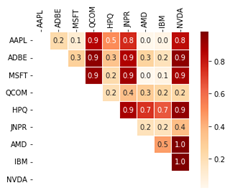

Veamos un ejemplo. Aquí merece la pena destacar que, dada la necesidad de potencia computacional para calcular la correlación entre pares de valores, se suele restringir a un grupo reducido a partir del criterio experto. Porque, insistimos, para implementar estrategias long/short es necesario que los valores están alta y positivamente correlacionados y cointegrados. Una vez seleccionado el grupo de acciones (en nuestro ejemplo, una pequeña lista de tecnológicas large cap estadounidenses) realizamos para cada par de activos un test de causalidad de Engle-Granger con el que detectar una posible cointegración. En el gráfico 3 se recogen los resultados para el período 2022 – 2023. Aceptaremos como pares cointegrados, aquellas series que pasen el test con un valor menor a 0,05 (1).

Tabla 1. P-Valores en tests cruzados de Engle-Granger

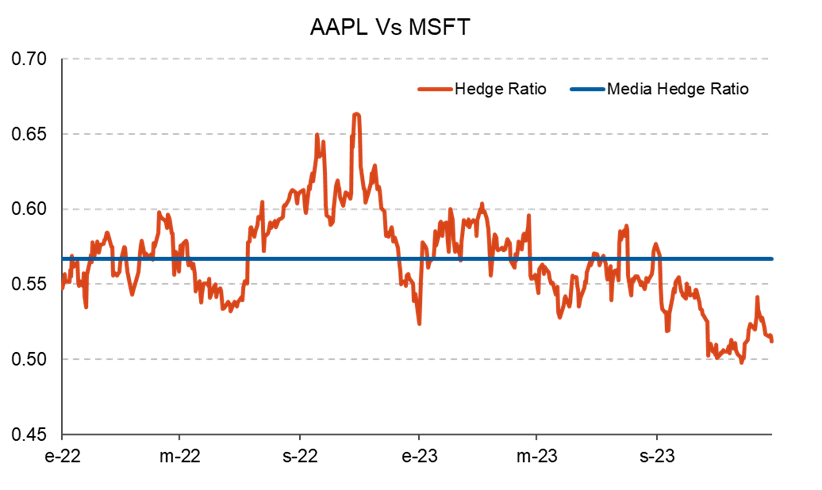

Los candidatos para el pair trading son AAPL/MSFT, AAPL/AMD y AMD/MSFT. Elegimos AAPL/MSFT dado que tenemos criterio para poder apostar por un mejor comportamiento relativo de APPL frente a MSFT. Necesitamos conocer el hedge ratio que utilizaremos para construir nuestras posiciones. Si bien es usual gestionar esta ratio de manera dinámica, para simplificar el proceso utilizaremos la media durante todo el periodo.

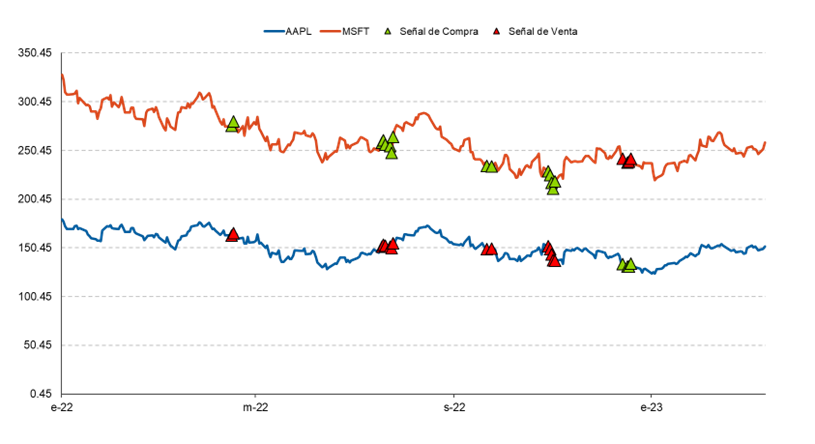

Gráfico 4. Señales del pair trading largo Apple, corto Microsoft

Por último, sería necesaria una correcta gestión del riesgo de la cartera, pues, entre otras consideraciones, los estadísticos utilizados como base para la estrategia son cambiantes en el tiempo y, por tanto, el resultado final depende de ello. No obstante, esta gestión del riesgo queda fuera del alcance de este artículo

Conclusión:

Con este breve post se ha pretendido ilustrar un uso de técnicas estadísticas como la correlación, la beta o la integración para generar alfa. Estas, aunque no exentas de riesgos (pero que en definitiva se basan en datos separados de emociones) permiten identificar oportunidades de trading de gestión alternativa (long/short) y lograr una ejecución más precisa.