Los derechos de emisión de CO2: diversificación ¿sostenible?

En la gestión de carteras, la diversificación es un baluarte esencial para tratar de mitigar el impacto de la elevada volatilidad de los mercados financieros. Al incorporar activos con baja correlación frente a los tradicionales, como son la renta fija y la variable, se consigue reducir el riesgo total de la cartera. Es por ello por lo que un gestor está en búsqueda permanente de activos con baja correlación, para conseguir una correcta diversificación que reduzca en la medida de lo posible la volatilidad de la cartera. Ante esta premisa, los derechos de emisión de CO2 se revelan como una categoría de activo invertible que permiten diversificar una cartera. Pero es que, además, invertir en derechos de emisión de CO2 (a través de instrumentos derivados o mediante instituciones de inversión colectiva, especialmente ETF) conlleva otro elemento clave en la gestión: sostenibilidad.

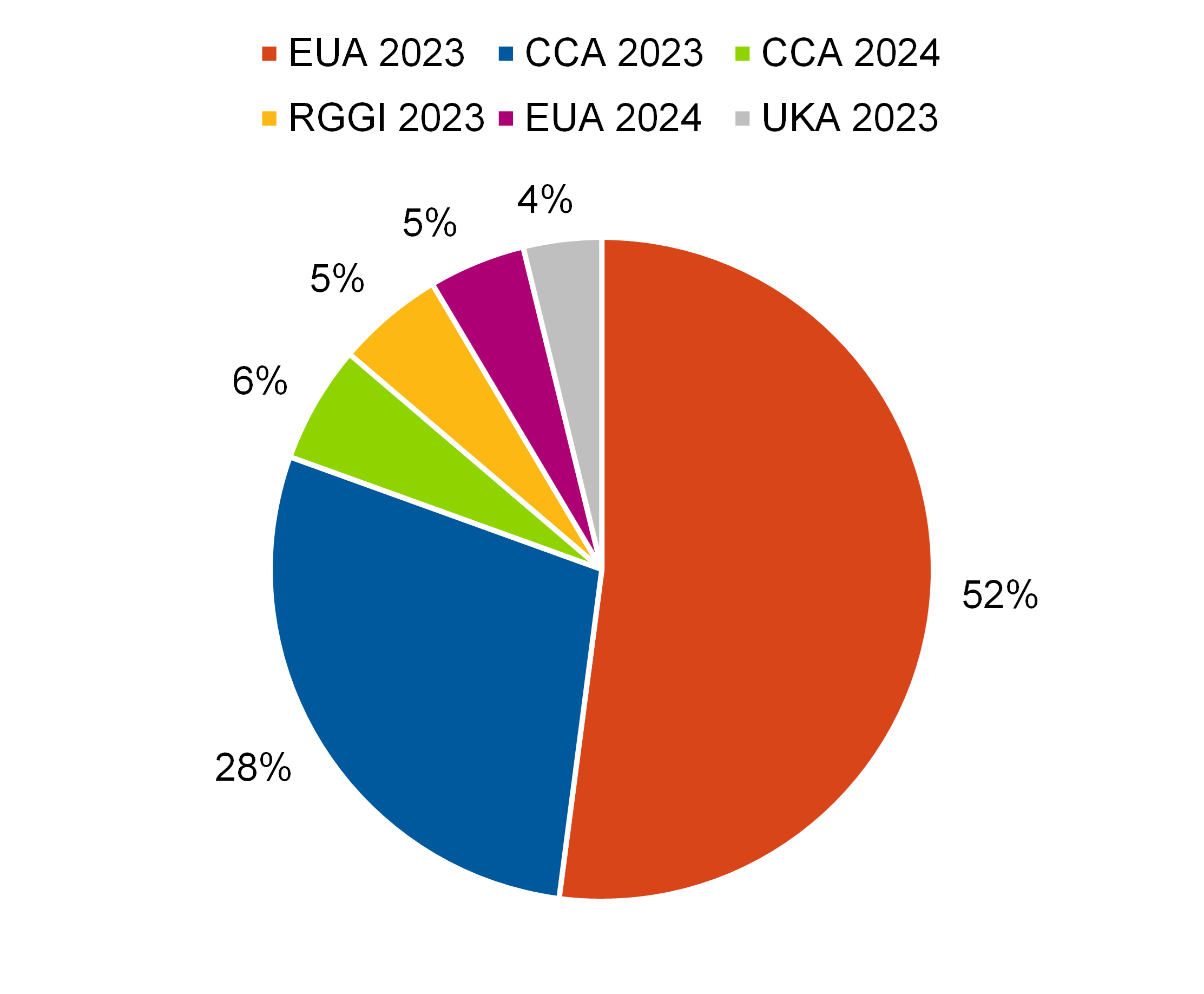

Los “futuros de carbono” representan el derecho a emitir una tonelada de dióxido de carbono (CO2) o su equivalente en otros gases de efecto invernadero. El mercado principal es el de EUAs o derechos de emisión en la UE (cerca del 57% del mercado global) y, en segundo lugar, los mercados EE.UU. (California y East Coast) con un peso cercano al 40% (CCA y RGGI respectivamente). El peso del mercado del Reino Unido (UKA) es residual con un 3,7%. Los futuros se negocian en mercados regulados como el European Union Emissions Trading System (EU ETS) y el California Carbon Allowance Market (CCA).

Fuente: Afi

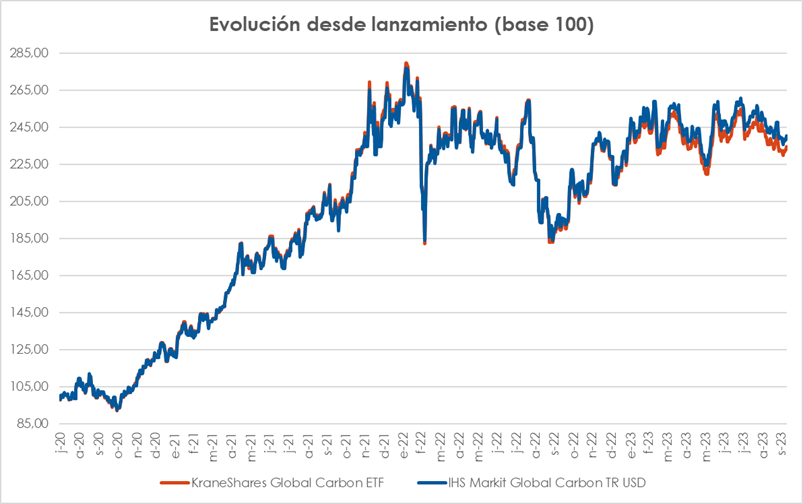

La evolución de los precios de estos futuro se puede seguir a través del índice IHS Markit Global Carbon Index y en él se puede invertir a través del ETF KraneShares Global Carbon Strategy (KRBN).

Fuente: Afi

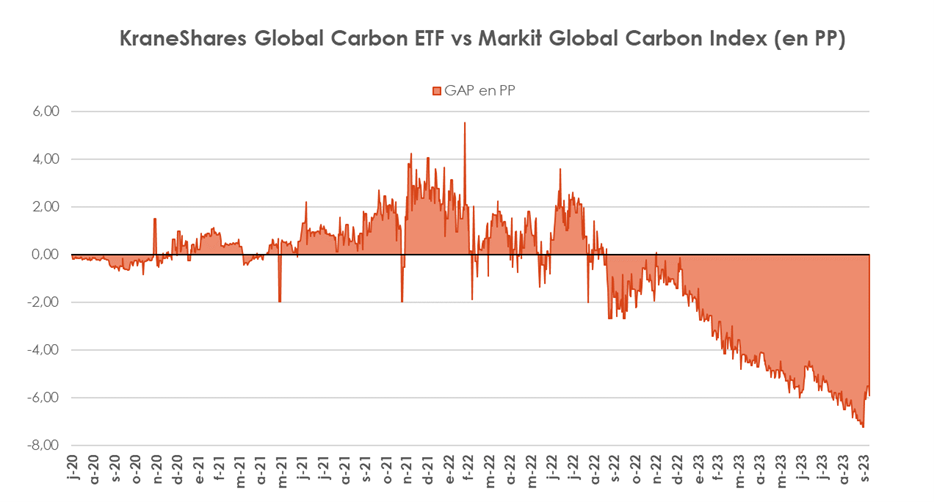

Ahora bien, es importante tener en cuenta que ningún fondo cotizado puede replicar perfectamente el desempeño de su índice de referencia debido a los costos de transacción, los cambios en los precios de los valores subyacentes y otros factores (es decir, se sufre cierto tracking error). Además, el KRBN utiliza futuros de carbono para replicar el índice, lo que puede generar cierta complejidad y riesgo adicional. Por lo tanto, es importante comprender los riesgos y limitaciones asociados con la inversión en este tipo de fondos. En el gráfico 1 se puede observar cómo desde 2022 se genera una ineficiencia en la réplica que continúa ampliándose hasta hoy, generando una diferencia superior al 10% entre el ETF y el índice IHS Markit Global Carbon.

No obstante, es la única manera de acceder al índice ya que no es posible invertir directamente en él. Se calcula en USD y se ajusta trimestralmente para reflejar los cambios en los precios de los futuros de carbono subyacentes.