Estrategia Iron Condor

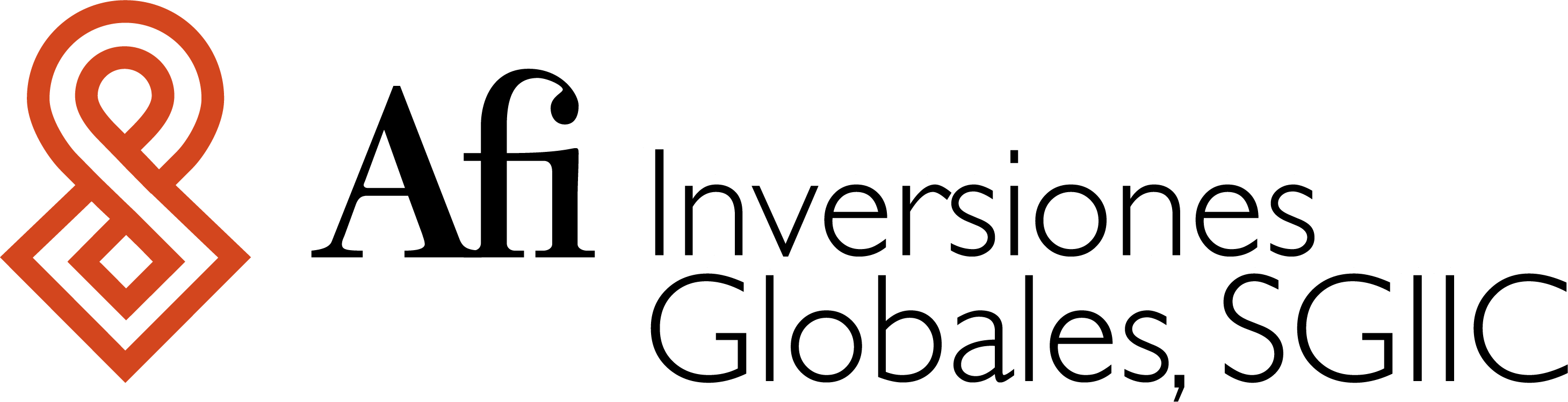

La volatilidad implícita de las acciones tiende a aumentar a medida que se acerca la fecha de presentación de los resultados empresariales (ver en el gráfico siguiente la curva de volatilidades implícitas de las opciones ATM de Microsoft en distintas fechas). Este aumento de volatilidad se debe a la mayor demanda de cobertura por parte de los inversores en acciones ante la potencial sorpresa negativa en los resultados y, por lo tanto, no está correlacionado con la volatilidad del conjunto del mercado (es decir, se amplía la brecha entre la volatilidad cotizada de la acción y la del índice).

Gráfico 1. Volatilidad implícita de las opciones PUT ATM de Microsoft en función del vencimiento

Fuente: Afi, Bloomberg

De esta forma, puede tener sentido posicionarse a favor de una reducción del diferencial de volatilidades (acción vs índice), es decir, adoptar un posicionamiento vega negativa, como es el caso de las denominadas Iron Condor. Insistimos en que esta estrategia está focalizada en la volatilidad, y no tanto en la evolución de la cotización. Su construcción se realiza mediante compra y venta de opciones PUT y CALL con el mismo vencimiento, que debe ser el más cercano posterior a la publicación de los resultados. En concreto:

- Venta de una PUT OTM. Dado que apostamos por una ausencia de movimiento del precio del subyacente, esperamos que no se ejecute (el strike es inferior al spot), ganando así en su totalidad la prima cobrada

- Compra de una PUT con strike inferior al de la PUT vendida, con el objetivo de limitar el riesgo bajista en caso de que el precio del activo subyacente caiga de manera inesperada (es decir, buscamos reducir la delta negativa asociada a la PUT vendida).

- Venta de una CALL OTM. De forma similar a la venta de la PUT, esperamos que no se ejecute, dado que apostamos por una estabilidad de la cotización del activo subyacente (el strike es superior al precio al contado).

- Compra de una CALL con un strike superior al de la CALL vendida, para limitar la pérdida en caso de que el precio del activo subyacente aumente (la venta de la CALL anterior genera delta negativa que reducimos con esta CALL comprada).

Veamos un ejemplo sobre las acciones de Microsoft (con una cotización de 345 USD y un multiplicador 100).

Paso 1:

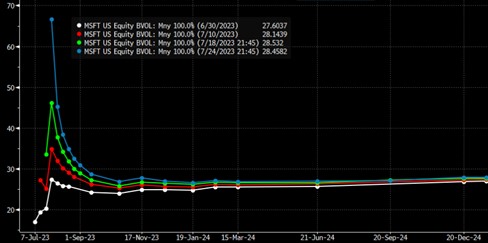

Venta de PUT con un strike inferior al precio spot y en una cota que pensamos que no va a llegar la cotización. Al ser una venta de PUT, se genera un ingreso por la prima.

Strike: 320 USD (-7,25% OTM)

Valor de la prima: 2,15 USD

Ingreso de la venta: 215 USD

Nominal de la posición: 32.000 USD

Breakeven: 317,85 USD, -7,87%

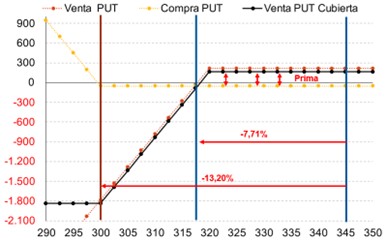

Gráfico 2. Pérdidas y ganancias en el vencimiento de la venta de la PUT

Fuente: Afi, Bloomberg

Paso 2.

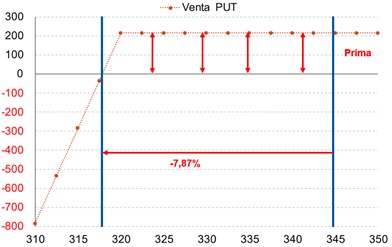

A continuación, se cubre la delta positiva de la venta de la PUT con la compra de una PUT con un strike inferior. Dado que el strike es inferior, la prima pagada será inferior a la prima cobrada por la venta de la PUT.

Strike: 300 USD puntos (-13,04% OTM)

Valor de la prima: 0,54 USD

Pago por la compra: 54 USD

Nominal de la posición: 30.000 USD

Breakeven: 299,46 USD, -13,20%

Gráfico 3. Pérdidas y ganancias en el vencimiento de la compra de la PUT

Fuente: Afi, Bloomberg

Fuente: Afi, BloombergLa compra de la PUT reduce la prima recibida, lo que acerca el breakeven hasta un -7,71%. A cambio, ahora sólo se produce cobertura a partir de una caída del subyacente por debajo del strike de la PUT comprada (300 USD), es decir, una caída del 13,20%.

Gráfico 4. Pérdidas y ganancias en el vencimiento de la venta de la PUT cubierta

Fuente: Afi, Bloomberg

Paso 3.

Realizamos el mismo procedimiento, pero ahora con opciones CALL. Vendemos una CALL con strike en un nivel que no esperamos que supere el precio en el vencimiento.

Supuesto:

Vender 1 CALL sobre la acción de Microsoft

Strike: 370 puntos (+7,25% OTM)

Valor de la prima: 2,65

Ingreso de la venta: 265 USD

Nominal de la posición: 37.000 USD

Breakeven: 372,65 puntos, +8,01%

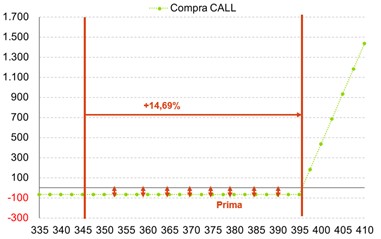

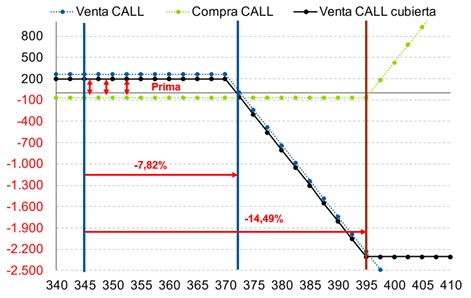

Gráfico 5. Pérdidas y ganancias en el vencimiento de la venta de la CALL

Fuente: Afi, Bloomberg

Paso 4.

Compra de una CALL con un strike superior al de la CALL vendida para cubrir la delta negativa. Dado que el strike es superior, la prima pagada será menor que la cobrada.

Supuesto:

Strike: 395 puntos (+14,49%)

Valor de la prima: 0,68

Pago por la compra: 68 USD

Nominal de la posición: 39.500 USD

Breakeven: 395,68 puntos, +14,69%

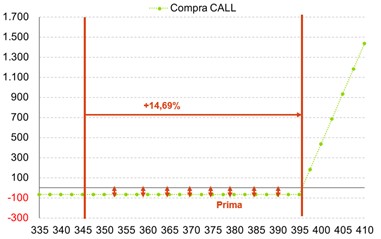

Gráfico 6. Pérdidas y ganancias en el vencimiento de la compra de la CALL

Fuente: Afi, Bloomberg

La compra de la PUT reduce la prima recibida, lo que acerca el breakeven hasta un -7,82%. A cambio, cubrimos posibles movimientos alcistas agresivos por encima del strike de la CALL comprada (395 puntos), en este caso, una subida del 14,49%.

Gráfico 7.Pérdidas y ganancias en el vencimiento de la venta de la CALL cubierta

Fuente: Afi, Bloomberg

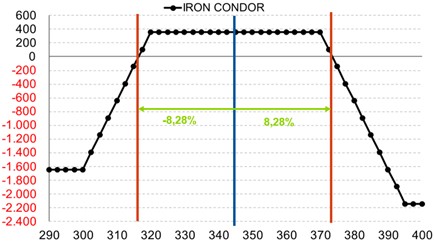

Resultados.

La combinación de la venta de la PUT cubierta y de la venta de la CALL cubierta es un cobro neto de 358 USD, es decir, un +1,04% de rentabilidad si usamos el precio de la acción (x100) al contado como referencia. A cambio, se asume el riesgo de que el suba o baja por una cuantía tal que a vencimiento se sitúe fuera del rango establecido en la fecha de vencimiento. La pérdida máxima que asumimos es de 2.142 USD, un 6,21%.

Gráfico 8. Pérdidas y ganancias en la fecha de vencimiento de la estrategia Iron Condor sobre las acciones de Microsoft

Fuente: Afi, Bloomberg

Como es lógico, esta estrategia será más rentable ex ante (mayor cobro neto de la prima y/o mayor amplitud del rango en el que se gana dinero) cuanto mayor sea la volatilidad implícita de la acción en el momento de la venta.