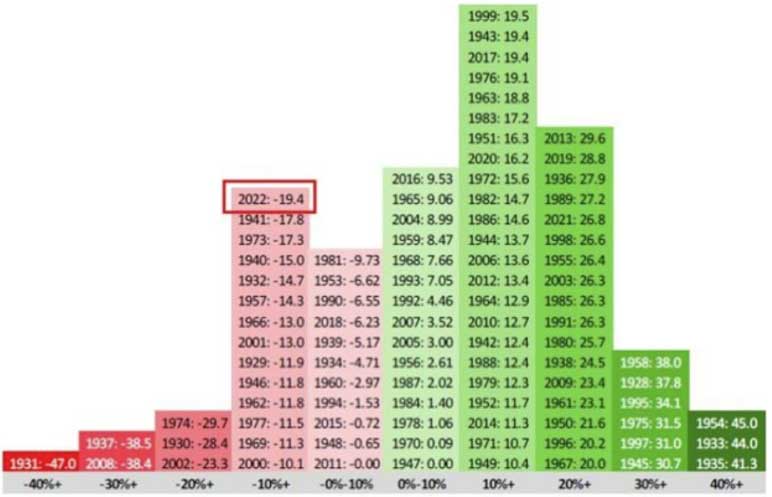

2022: un año muy negativo en los mercados financieros

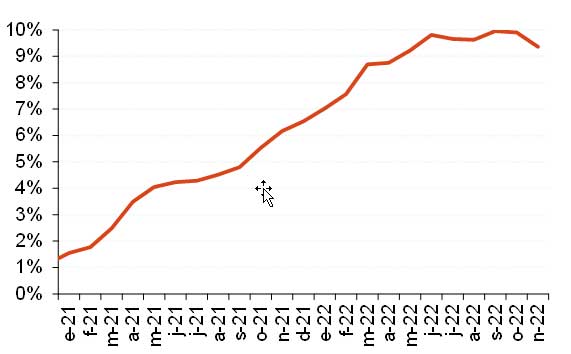

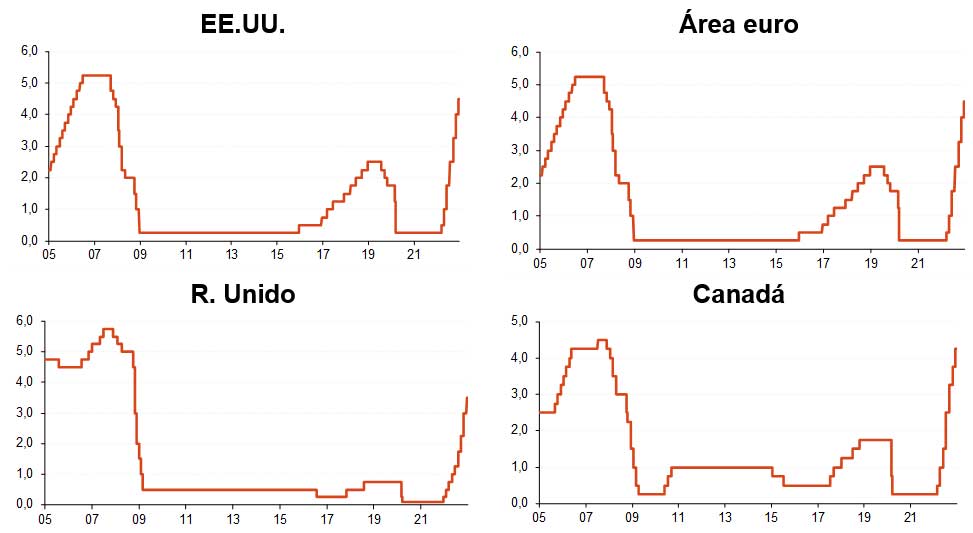

El año 2022 pasa a la historia como uno de los ejercicios con un mayor endurecimiento de la política monetaria. Las fuertes subidas de tipos de interés han sido la reacción de los bancos centrales al estallido de la inflación a lo largo de la primera mitad del año (en EE.UU. alcanzó un máximo en el 9,0%) o durante todo 2022 (el pico en el Área euro podría haberse visto en octubre en el 10,6%).

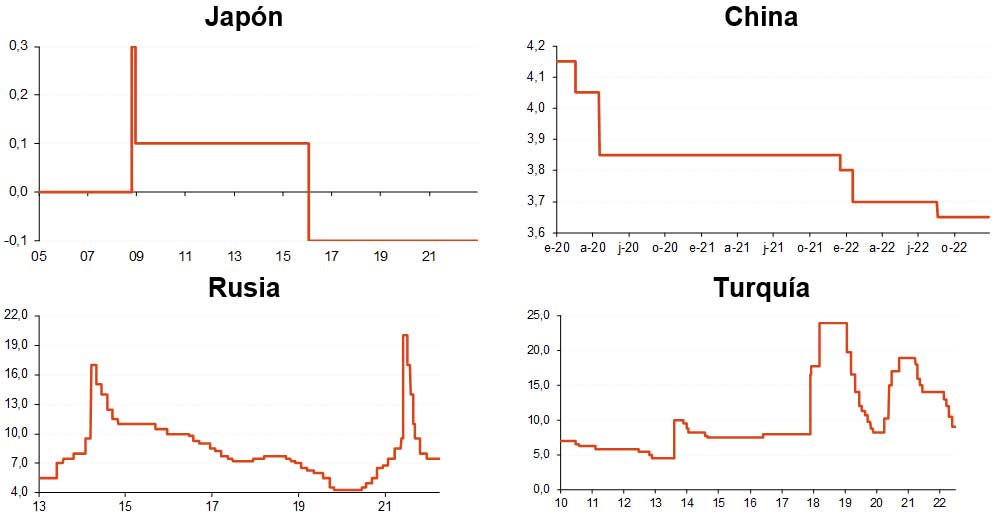

La práctica totalidad de países han elevado tipos, con la excepción, dentro de las economías desarrolladas de Japón y, dentro de las emergentes, China, Turquía y Rusia.

Las alzas han sido, en media, de 375 pb, pero el rango es amplio, ya que encontramos varios bancos centrales con subidas de "solo" 175 pb/250 pb con otros con elevaciones de 725 pb (Chile) o Colombia (900 pb). Si bien ha sido este año cuando han empezado a incrementar tipos bancos centrales tan relevantes como la Fed (marzo) o el BCE (julio) es revelador hacer el cálculo del endurecimiento acumulado desde que la primera autoridad monetaria comenzó a subir tipos post estallido de COVID: marzo de 2021, con el alza del Banco de Brasil (+75 pb, hasta el 2,75%). Desde entonces, las elevaciones son, en media, de 475 pb con casos con incrementos acumulados de más de 1.000 pb.

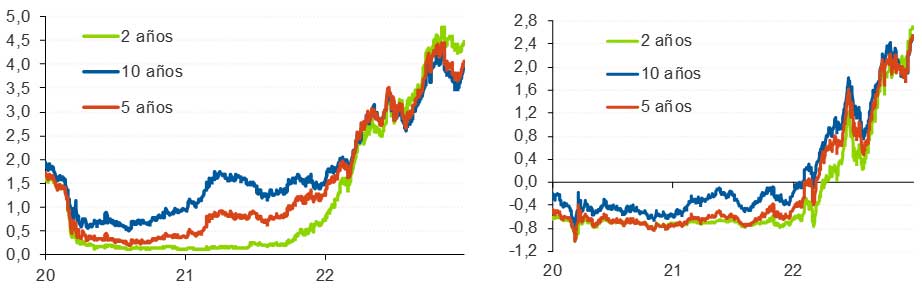

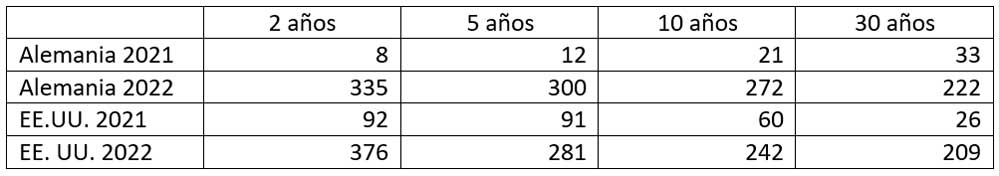

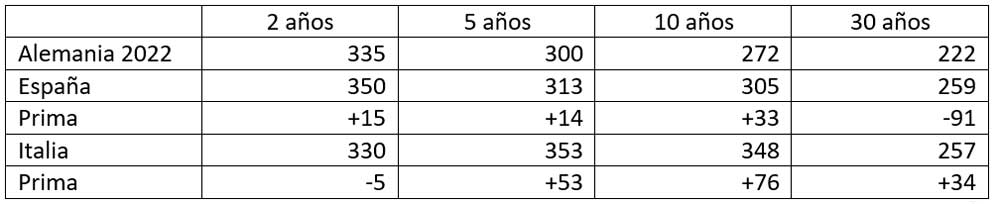

Las alzas de tipos de los bancos centrales de 2022 se han trasladado a todos los tramos de las curvas, que han repuntado con una intensidad inusitada. Además, el movimiento no ha sido en paralelo, sino que se ha caracterizado por una reducción de pendiente, dado que el aumento en TIR ha sido superior en el tramo corto que en el largo (bearish flattening).

En este sentido, es relevante señalar que a mediados de noviembre la pendiente de la curva de tipos de Alemania (10 años – 2 años) entró en terreno negativo, situación vigente desde julio en la curva de EEUU.

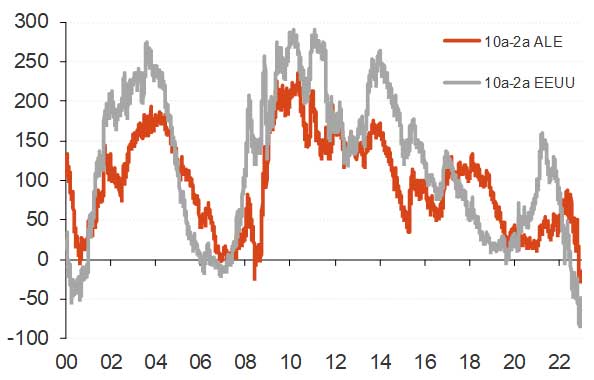

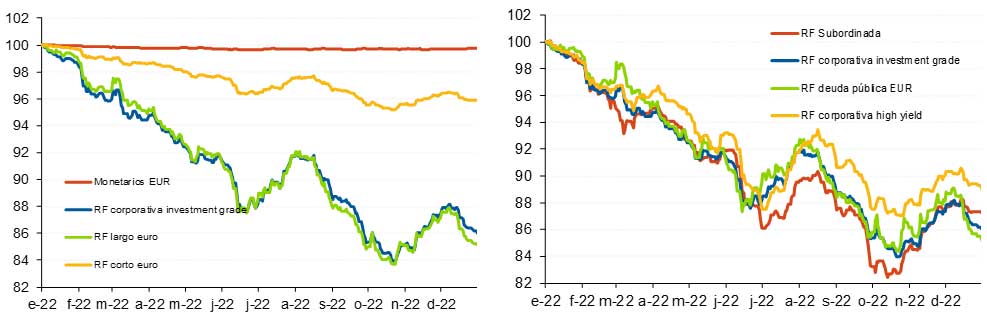

El repunte de la TIR de la renta fija privada en 2022 es superior al de la deuda pública ante la ampliación de diferenciales, más acusada cuanto mayor es el riesgo de crédito. Así, aunque el año no cierra en los niveles máximos de spreads (se observaron a finales de septiembre) el repunte en grado de inversión EUR es de 43 pb (hasta 91 pb) y de 232 pb en HY (hasta 474 pb). Es decir, los diferenciales se han doblado.

En el caso de la RF financiera, la TIR aumenta entre los 336 pb de covered (+10 pb del spread, situando la TIR en el 3,35%) y los 430 pb de los COCO (+82 pb el spread, situando la TIR en el 8,05%). En este último caso, es importante señalar que a finales de septiembre la TIR rebasó el 9,0%.

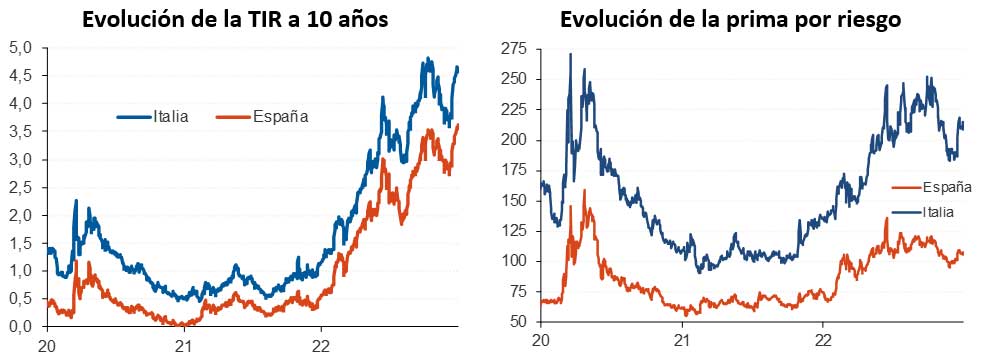

Y ante el contexto de elevación de diferenciales, parece lógico que también se hayan observado en el caso de la deuda pública de la periferia de la UME, en especial en el tramo a 10 años y en mayor medida en Italia, que tras los + 76 pb del año alcanza la cota de los 211 pb (108 pb en España, +33 pb en 2022).

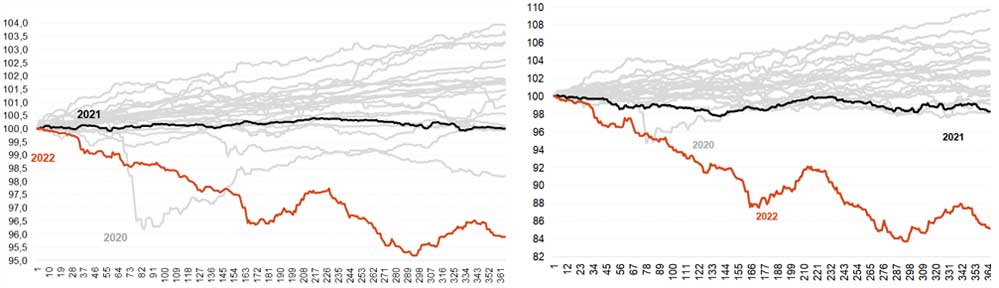

En conclusión, el balance de 2022 en renta fija es muy negativo, con pérdidas que superan las dos desviaciones típicas.

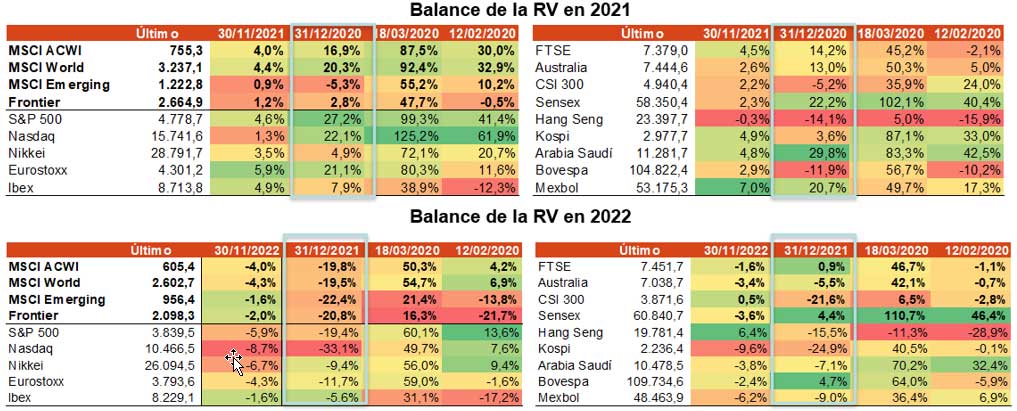

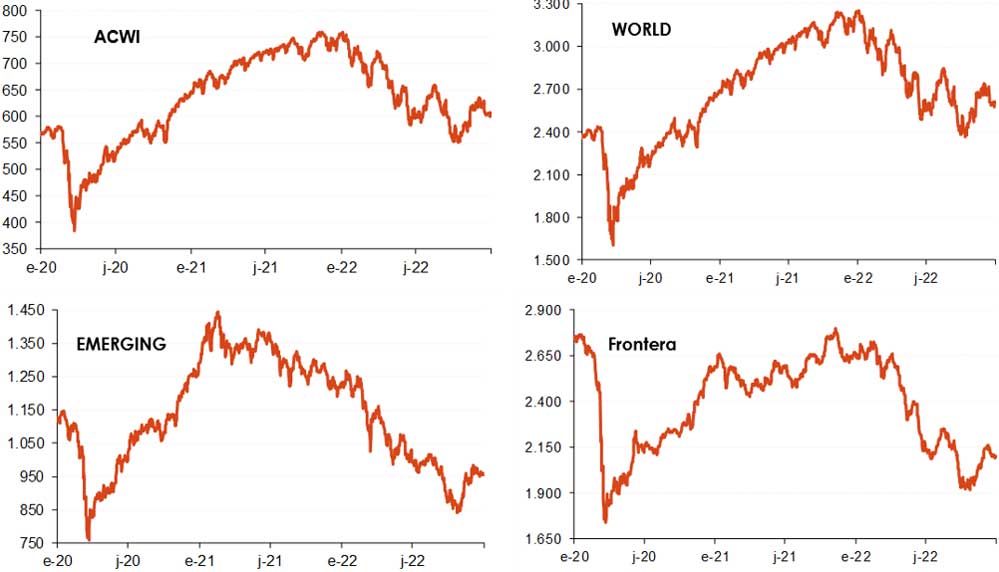

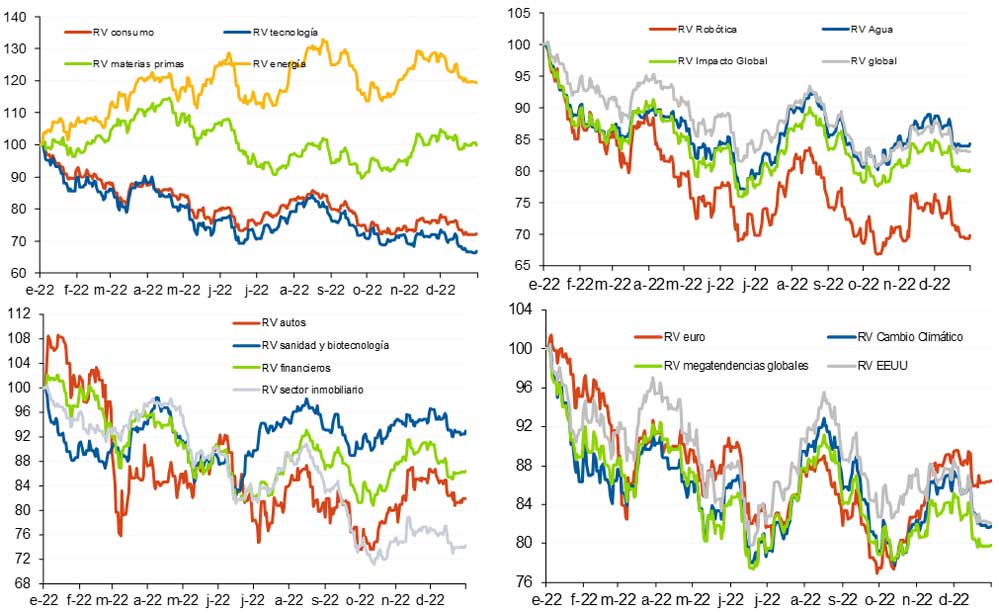

En este contexto de elevaciones generalizadas de los tipos de interés, el mercado bursátil registra un muy mal comportamiento, con pérdidas medias del 20% (MSCI ACWI). Mejor evolución relativa de los índices con más exposición a petroleras (R. Unido, Brasil o México), Bancos (España) y peor evolución de tecnología, con el Nasdaq a la cabeza con pérdidas en el año del 30%. Ligero peor comportamiento también de emergentes (-22,4%) ante el lastre que este año ha supuesto Corea del Sur (-24,9%), China (-21,6%) o Hong Kong (-21%), solo compensado parcialmente por India (+4,4%) o los dos mercados ya comentados: Brasil (+4,7%) o México (-9,0%).

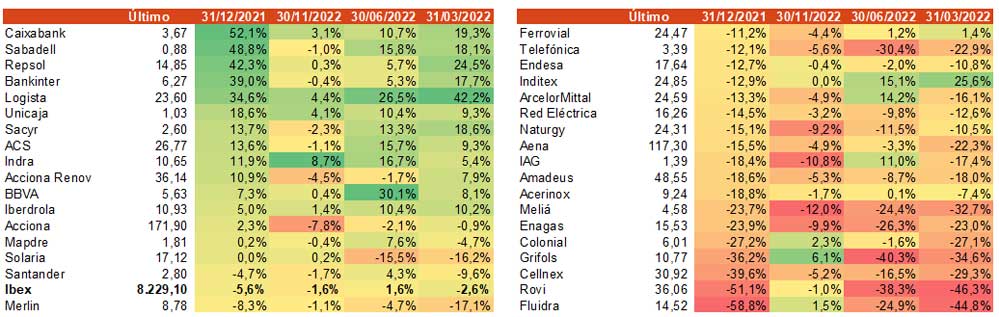

Respecto al mejor comportamiento relativo del IBEX 35 que ¿solo¿ cede un -5,6% en 2022 (+7,9% de 2021) se debe a, entre otros valores, Repsol (+42,3%). También es clave el +5,0% de Iberdrola (que compensa parcialmente el -12,9% de Inditex) así como las alzas de bancos como Caixabank (+52%), Bankinter (+39%) o BBVA (+7,3%)[1].

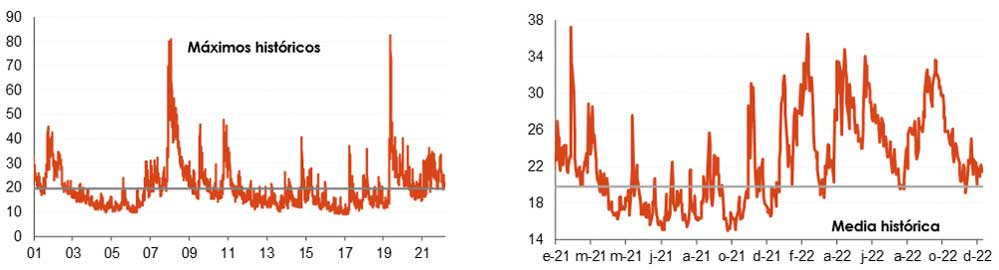

La volatilidad implícita en el mercado bursátil cierra el año en niveles apenas superiores a la media histórica. A pesar del contexto de elevada incertidumbre geoestratégica, así como las dudas sobre el endurecimiento de la política monetaria y su impacto en el ciclo económico o la caída de las cotizaciones bursátiles, 2022 no ha sido un año de elevada volatilidad en renta variable. Los únicos episodios de repunte han sido finales de septiembre (el VIX tocó 33,9%), mediados de junio y de mayo (34,5%) y los días posteriores al inicio de la guerra en Ucrania cuando alcanzó 36,5%.

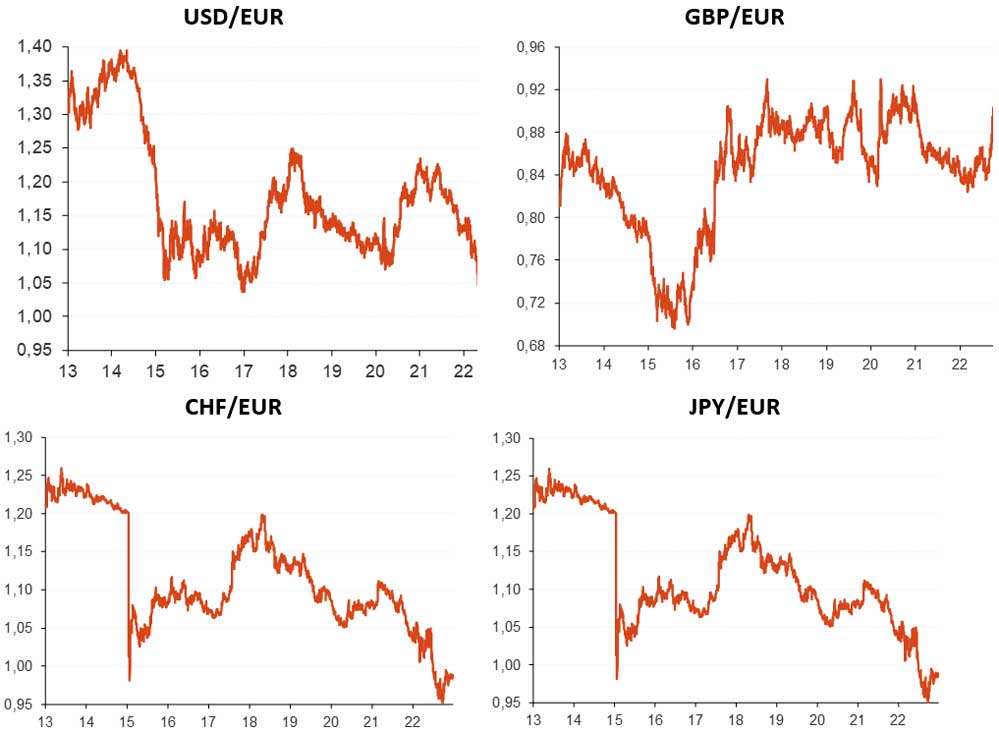

En el mercado de divisas, el entorno de risk off, así como las subidas de tipos de interés de la Reserva Federal, han favorecido una apreciación generalizada del USD que solo ha encontrado un ligero punto de inflexión desde mediados de octubre, cuando llegó a cotizar a 0,9700 USD/EUR. A pesar de la pérdida de valor desde entonces, gana un 5,8% en el año.

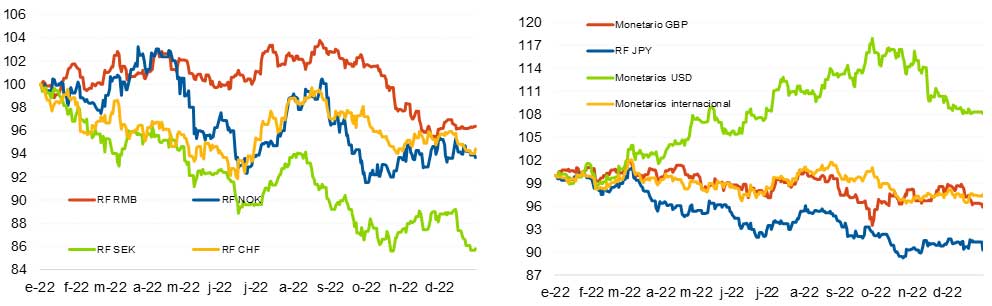

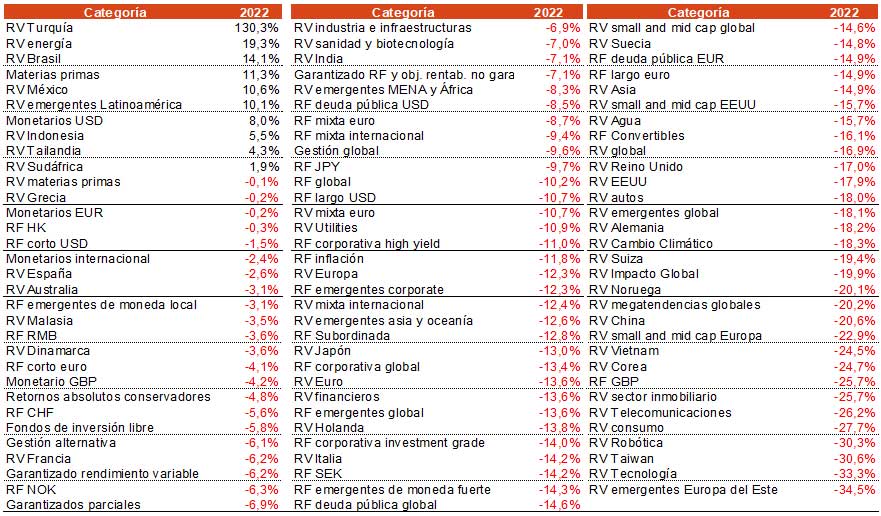

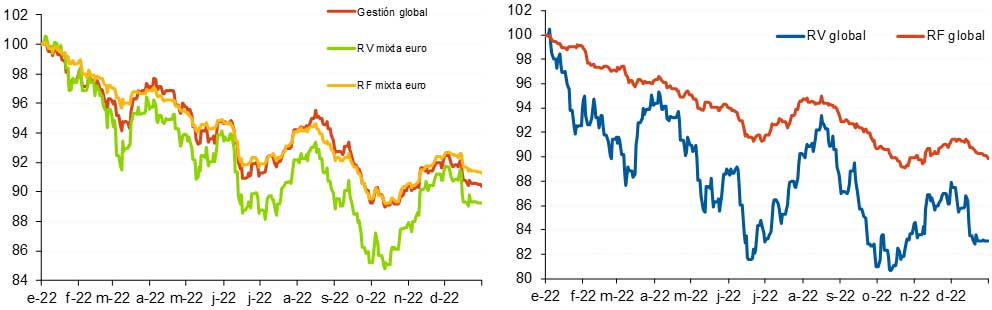

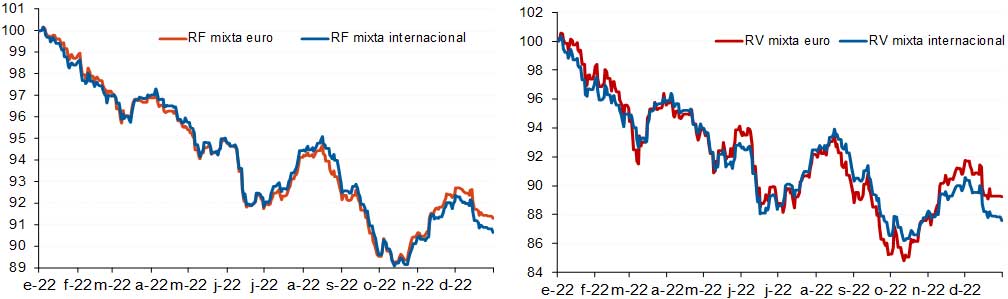

En este contexto, el saldo anual de los índices Afi de fondos de inversión es muy negativo, con pérdidas que, en carteras mixtas, oscilan entre el -8,7% de Renta Fija Mixta EUR y el -12,4% de Renta variable mixta internacional. El mayor peso de la renta variable en la categoría ¿RV Mixta¿ (del orden del 75%) que en ¿RF Mixta¿ (25%) explica su peor evolución (las pérdidas en RV han sido superiores a las de la RF: -16,9% RV Global vs -10,2% de RF Global).

Y, por otro lado, observamos que las carteras con más sesgo internacional muestran una peor evolución relativa. La apreciación del USD (el índice Afi Monetario USD se revaloriza un 8,0%) no compensa del todo la depreciación de otras monedas relevantes (GPB, JPY, CHF, SEK¿) así como la peor evolución del mercado bursátil de EE.UU. vs Eurostoxx.

[1] El sectorial bancos europeos cae un 4,6% favorecido por el repunte de los tipos de interés.