Put Spread Comprado y Venta de Call sobre el S&P 500

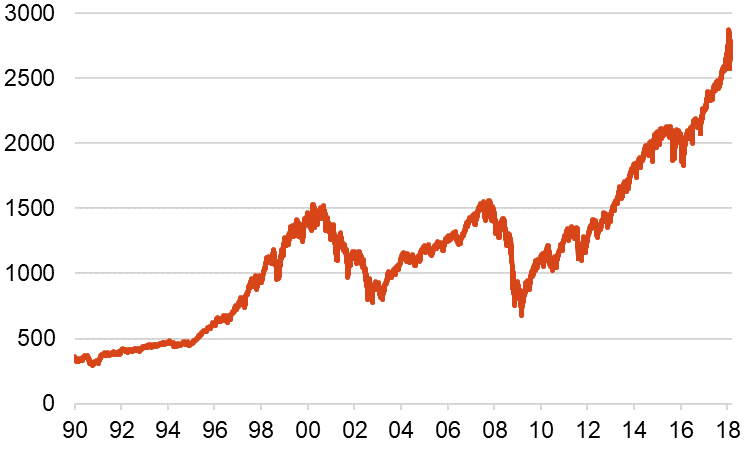

La gestión de las carteras se ha complicado desde que los bancos centrales pusieron en marcha sus programas de política monetaria expansiva no convencional. Los tipos de interés se encuentran en niveles muy reducidos y las bolsas cotizan con valoraciones por encima de su media histórica. Esta situación es más patente en la bolsa de EEUU, donde el S&P 500 cotiza en niveles cercanos a máximos históricos.

Es cierto que el ciclo económico acompaña y es previsible que los beneficios empresariales continúen creciendo. Además, una composición sectorial que poco tiene que ver con la de hace, por ejemplo, 20 años, provoca que la media histórica tenga cierto sesgo a la baja. Nuestra recomendación para la renta variable es positiva (sobreponderar) pero de cara a lo que resta del ejercicio, y ahora que el S&P 500 vuelve a acercarse a los máximos, es recomendable implantar algún tipo de cobertura. En concreto, proponemos la compra de un Put Spread financiado con la venta de una Call sobre el S&P 500.

Gráfico 1. Evolución histórica del S&P 500

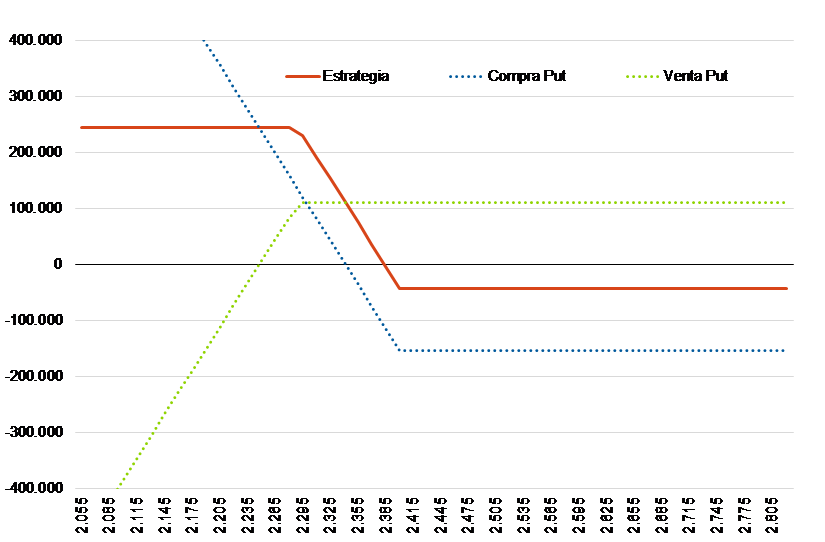

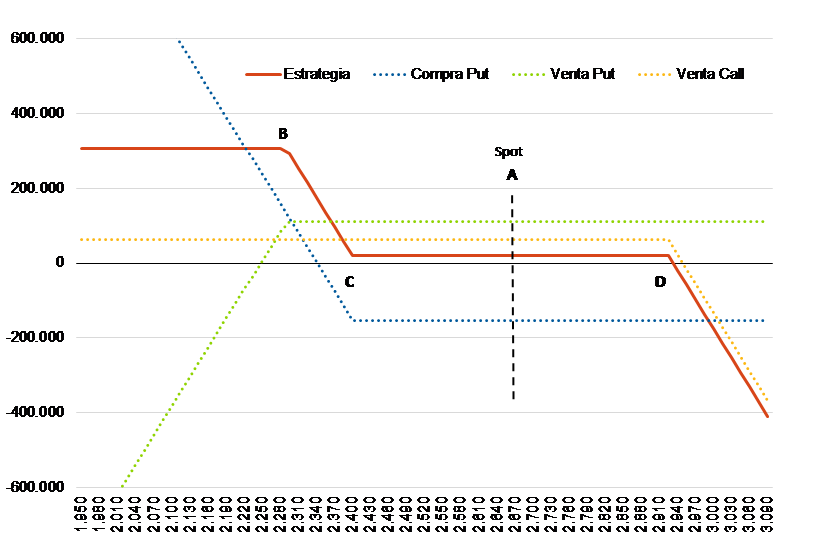

Un Put Spread Comprado es una estructura bajista o de cobertura que se realiza mediante la compra de una Put y la venta simultánea de una Put con un strike inferior. Como se observa en el gráfico 2, esta estructura tiene coste, pudiéndose abaratar (y hacerla ¿prima cero¿) con la venta de una Call con strike superior a la Put comprada (a medida que se aumente el Strike, la prima cobrada será menor y abaratará en menor medida la estructura), como se aprecia en el gráfico 3.

Con datos a 24 de abril de 2018 con el S&P 500 en 2.673 puntos, habría que realizar las siguientes operaciones (todas las opciones tienen vencimiento diciembre 2018). Por motivos de liquidez en el mercado, se realizan las operaciones sobre opciones del Mini S&P 500.

- Compra de Put

- Strike: 2.400

- Prima pagada: 58,75

- Venta Put

- Strike: 2.290

- Prima cobrada: 42,5

- Venta Call

- Strike: 2.925

- Prima cobrada: 23,8

La estructura es "Prima 0". No tiene coste inicial (de hecho, se ingresa una pequeña cuantía -por eso el tramo C-D del Grafico 3 se sitúa por encima de cero-).

Con esta estructura, el objetivo es mantener una posición larga en S&P 500 pero estableciendo coberturas que nos protejan de intensas caídas renunciando, igualmente, en caso de que se produzcan importantes revalorizaciones. En concreto, este Put Spread con venta de Call nos protege ante caídas de entre el -10% y el -14,5% (escenarios entre C y B) desde el nivel actual (A). La estructura dejaría de actuar como cobertura ante caídas superiores al -14,5% (escenarios por debajo de B).

La estructura neutraliza las subidas a partir de una revalorización superior al 9,5% desde spot (revalorizaciones del S&P 500 por encima de D). En este caso, las ganancias de la cartera se verán compensadas por las pérdidas generadas por la estructura. Este es el efecto de incluir una venta de Call en la estructura para abaratar la operación: se renuncia a las subidas por encima del 9,5% desde el nivel actual. Todo ello, con vencimiento en diciembre de 2018.