Renta variable emergente: oportunidades de compra de forma selectiva

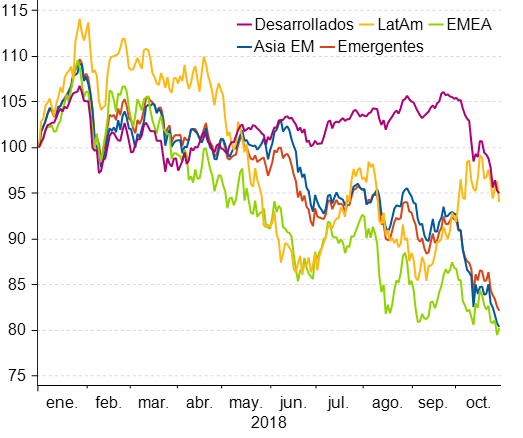

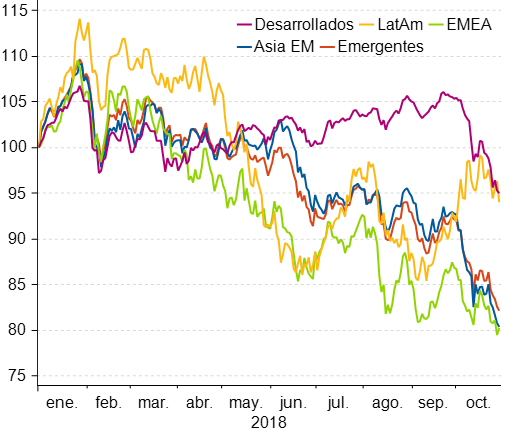

Durante 2018, la renta variable de países emergentes (MSCI Emerging Markets -18% YTD) ha tenido un claro peor comportamiento frente a los países desarrollados (MSCI World -6%). Entre los motivos que justifican este comportamiento diferencial destacan:

- Incremento de tipos de interés en EEUU. El repunte de tipos de interés en EEUU, con la TIR a 10 años superando el 3%, ha llevado a tensiones en países más débiles y dependientes de flujos exteriores, como Argentina o Turquía, y explica parte del peor comportamiento relativo.

- Calendario electoral. Latinoamérica ha sido la región que ha concentrado mayores cambios de gobierno en 2018 (primero Colombia, posteriormente México y, de forma más reciente, Brasil), lo que ha mantenido la incertidumbre.

- Crecimiento. Las sorpresas negativas en crecimiento, especialmente en Argentina y Turquía, han sido elemento de incertidumbre en los países emergentes.

- Proteccionismo. Las amenazas de aranceles por parte de EEUU a países emergentes que tienen un elevado volumen comercial con este país (México y China) ha sido un elemento de incertidumbre económica a lo largo de todo el año.

- Otros eventos geopolíticos: Turquía. El conflicto diplomático entre EEUU y Turquía en agosto empeoró la situación económica y financiera de los países más débiles, que ya habían sufrido la primera parte de la subida de tipos de interés en EEUU.

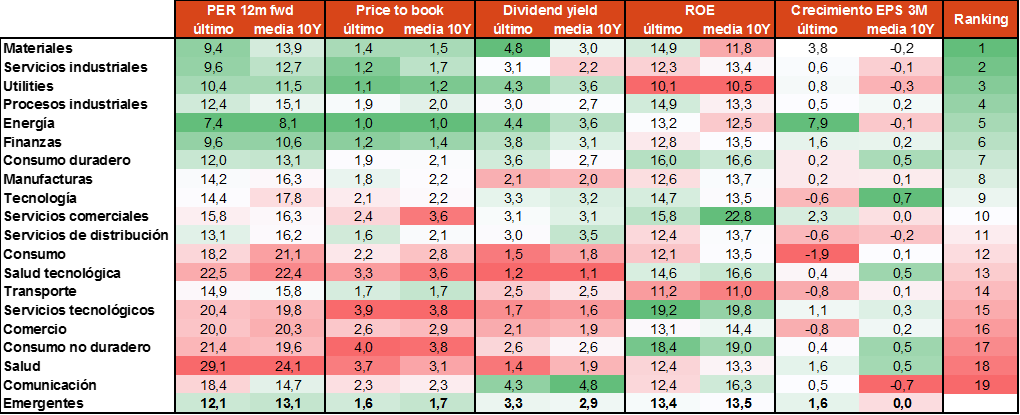

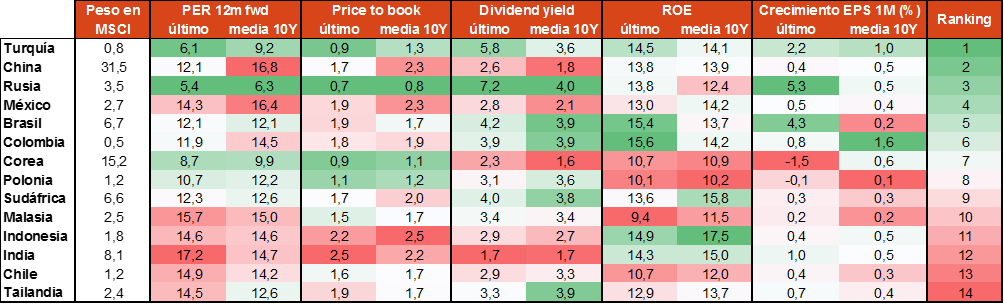

Esta corrección se ha traducido en una cesión de las valoraciones: el PER se sitúa en 10,5x, frente a la media de 11x de los últimos cinco años, con una recuperación de los beneficios.

En adelante, para asistir una recuperación de los mercados emergentes necesitamos observar lo siguiente:

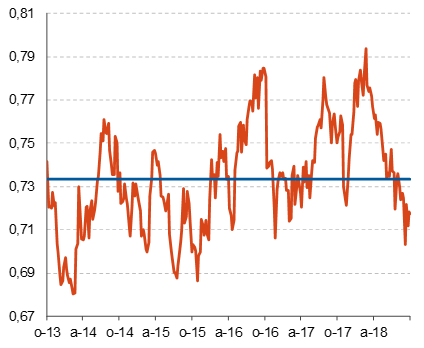

- Menor fortaleza del USD y freno de subidas de tipos en EEUU. A medio plazo mantenemos la previsión de depreciación generalizada del USD y no anticipamos mayores subidas de los tipos de interés de largo plazo en EEUU frente a los niveles actuales. No obstante, este seguirá siendo el principal foco de riesgo para los países emergentes.

- Menores tensiones comerciales. Ya hemos observado un acercamiento de posturas entre México y EEUU con el alcance de un acuerdo que se prevé que se firme a finales de noviembre. El punto de incertidumbre seguirá siendo China, donde los aranceles podrían estar empezando a hacer mella en su desempeño económico.

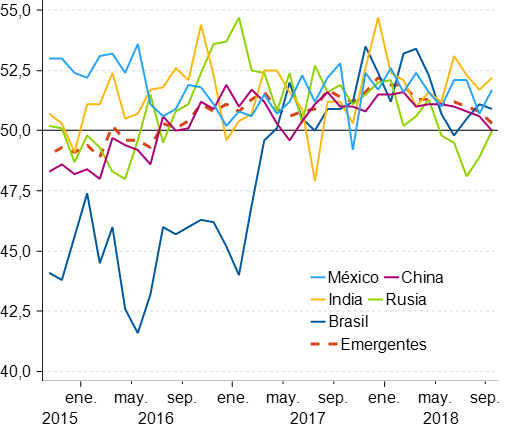

- Crecimiento en emergentes estabilizándose. En los últimos meses se han sucedido las revisiones a la baja en crecimiento para los países emergentes y los indicadores de alta frecuencia apuntan a una desaceleración. No obstante, mantenemos el optimismo en este aspecto: los PMI se mantienen por encima de los 50 puntos, las medidas de estímulo monetario y fiscal anunciados por China empezarán a tener efecto en los próximos trimestres y el riesgo de recesión se concentra en países concretos.

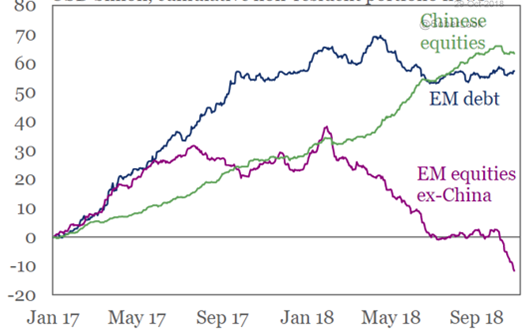

- Flujos. Una mejora de estas variables podría impulsar los flujos de inversión hacia este conjunto de países, que ya pasan a situarse en negativo en el conjunto de 2018 (si excluimos China).

Si bien las perspectivas apuntan a una mejora para los países emergentes con una reducción de las vulnerabilidades a corto y medio plazo, y las valoraciones apuntan a un abaratamiento, mantenemos la preferencia por países desarrollados en nuestro asset allocation general: el descuento con el que cotizan frente a este último grupo de países aún se sitúa en torno a la media de los últimos cinco años.

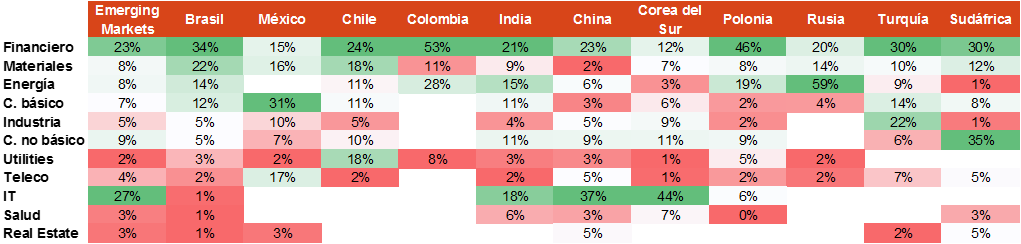

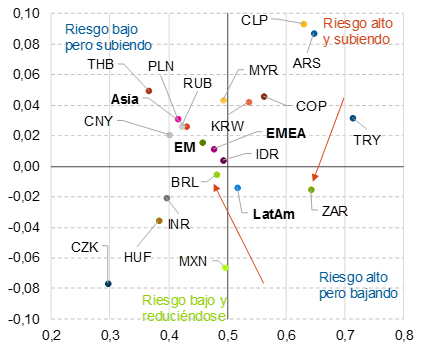

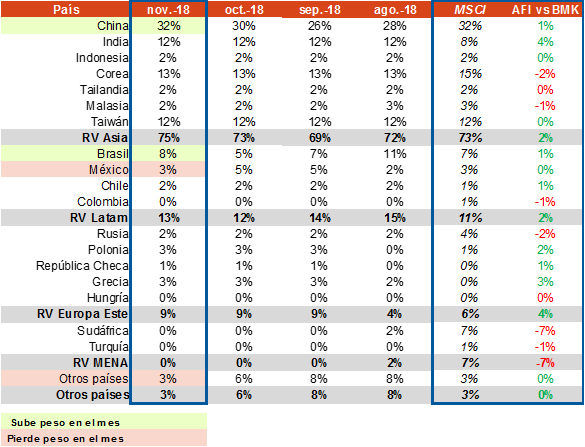

No obstante, encontramos oportunidades de inversión en algunos países emergentes, atendiendo a su nivel de riesgo (ver gráfico 6) y las valoraciones de sus mercados (ver tabla 1).

- Oportunidades de compra. Países como China o Brasil presenta valoraciones atractivas y podrían ser oportunidades de compra. El mercado chino no está tan expuesto a los aranceles de Trump como parece y no percibimos riesgos de hard landing en la económica. Con el paso de las elecciones en Brasil se elimina uno de sus principales riesgos para este año y el mercado pasa a centrarse en las primeras declaraciones del nuevo presidente. Por otro lado, mantenemos la preferencia sobre países con fundamentales más estables como India, a pesar de presentar valoraciones menos atractivas, que además podría beneficiarse el próximo año de la caída esperada del precio del crudo.

- Países que evitamos. A pesar de que Turquía es el país que presenta unas valoraciones más atractivas, mantenemos la infraponderación en este país. Turquía es el país más vulnerable en términos de posición exterior y dependencia de flujos de inversión del exterior. De igual modo, la vulnerabilidad exterior de Sudáfrica nos lleva a mantener la infraponderación en este país. Asimismo, evitamos tomar posiciones en Rusia a pesar de las valoraciones atractivas ante la perspectiva de cesión del precio del crudo de cara al próximo año y los riesgos geopolíticos de este país.

En cuanto a sectores, unas perspectivas estables y levemente positivas en crecimiento que empiezan a impulsar las perspectivas sobre los beneficios empresariales en países emergentes, justifica la inversión en sectores cíclicos con ratios de valoración atractivos.

En este sentido, mantenemos la preferencia por sectores como materiales, industria o utilities, que podrían beneficiarse, además, de planes de infraestructuras en estos países. Por su parte, mantenemos la cautela en sectores como energía ante la perspectiva de cesión del precio del crudo a medio plazo.