El efecto de las noticias sobre el sentimiento de los inversores

Uno de los pilares del behavioral finance es que muchos factores (supuestamente irrelevantes, como diría Thaler) alejados de los "fundamentales" condicionan la evolución del precio de los activos financieros. Entre ellos, el "sentimiento". De esta forma, un estado de optimismo o pesimismo provoca un alejamiento de los precios de su valor intrínseco. ¿Y qué puede causar ese cambio de sentimiento entre los inversores? Este working paper del FMI analiza el efecto de las noticias1, tanto en cantidad como en tono (news tone), sobre las cotizaciones bursátiles.

Es algo que, como ya he comentado, sabemos, pero es oportuno contar con modelos econométricos que lo confirmen y lo cuantifiquen (en este caso, no sólo la evolución de las cotizaciones sino también los flujos de inversión). Así, los autores demuestran lo siguiente:

- Las noticias globales tienen un mayor impacto que las nacionales (del orden de 5 veces a 1)

- Los inversores nacionales reaccionan en menor medida que los internacionales a las noticias nacionales.

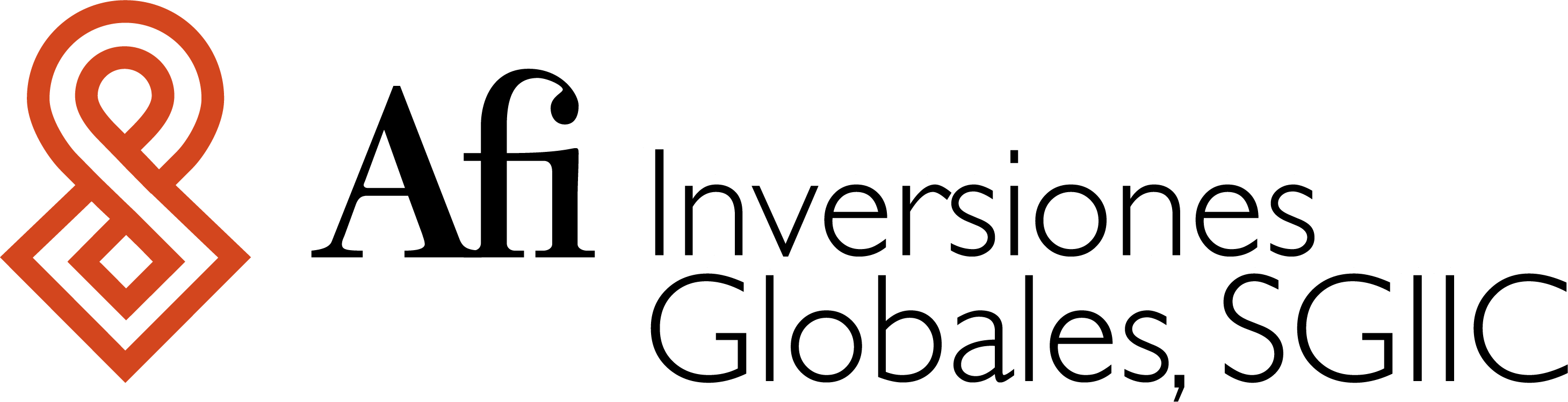

- El efecto de las noticias globales sobre las cotizaciones bursátiles es cuatro veces superior en mercados bajistas que en alcistas. Se confirma por lo tanto el sesgo asimétrico a las noticias positivas frente a las negativas.

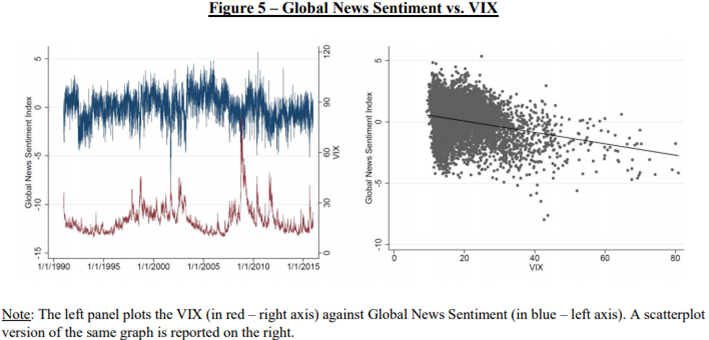

- Un indicador de ¿sentimiento de las noticias¿ (Global News Sentiment) puede capturar mejor el sentimiento que la volatilidad implícita del S&P 500 (el VIX). Los autores aportan los siguientes gráficos, en los que se puede observar cómo, aunque sendos indicadores están negativamente correlacionados (lógico), el VIX no es tan sensible a las buenas noticias como a las malas. Es decir, la volatilidad implícita no cae tanto ante las buenas noticias como lo que sube ante las malas ("good news is not well captured by the VIX, wich is a better proxy of global market turnoil tan global market optimism").

Conclusión: las noticias, y su tratamiento, condicionan la evolución de las bolsas, en especial, las malas noticias globales en entornos bajistas. Un fenómeno ¿bola de nieve¿ que autoalimenta las sobrerreacciones de las cotizaciones. Si este análisis lo ampliamos a los últimos 3 años, en los que vía redes sociales existe una mayor frecuencia de noticias, los resultados serán todavía más contundentes. Lo observado en las cotizaciones en las últimas semanas es un claro ejemplo. ¿Y dices que los mercados son eficientes?