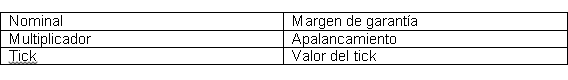

Nominal, margen, apalancamiento, multiplicador, tick y valor del tick

Cuando se utilizan instrumentos derivados, tanto para asumir posiciones especulativas (bien sean largas o cortas) como para hacer coberturas (también aquí la posición en el derivado puede ser larga o corta), se deben distinguir 6 conceptos clave: nominal, margen de garantías, multiplicador, apalancamiento, tick y valor del tick. Lo vamos a aplicar a futuros sobre índices bursátiles.

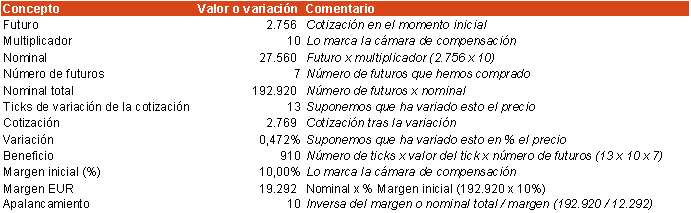

El nominal de un derivado es el importe que exponemos, esto es, sobre el que calcularemos nuestro beneficio o pérdida. Supongamos que, cotizando en 2.756 puntos, abrimos una posición larga sobre el futuro del Eurostoxx 50. El nominal (luego veremos cómo se calcula) es de 27.560 EUR. Así, si estamos largos y el índice subyacente se revaloriza un 3%, nuestro beneficio será de 826,8 EUR (3% x 27.560 EUR). Esta relación entre nuestro resultado en porcentaje y la del índice será siempre igual, independientemente del desembolso que hayamos hecho como margen de garantía1. Por eso decimos que el futuro tiene el mismo riesgo que el contado, ya que el beneficio o pérdida, sobre el nominal (esto es, el rendimiento), coincide con la revalorización (o la pérdida) del índice. Ganamos o perdemos lo mismo que el activo subyacente, aplicado, lógicamente, al nominal del derivado.

Esto me sirve para señalar que no se debe confundir nominal con margen inicial de garantías. Éste es el importe que se desembolsa al iniciar el contrato, y que puede ser una cantidad fija o un porcentaje del nominal. Supongamos que es un porcentaje, por ejemplo, del 20%. En nuestro caso, el importe a desembolsar será de 5.512 EUR (27.560 x 0,2). Es decir, con 5.512 EUR desembolsados estaremos exponiendo 27.560 EUR, esto es, 5 veces más. He aquí el apalancamiento. ¿Qué pasaría si el margen fuera un 10%? Entonces, el desembolso sería de 2.756 EUR y el apalancamiento de 10 veces. ¿Y si el margen fuera del 100%? Entonces no habría apalancamiento ya que nominal y margen coincidirían. Queda claro que al apalancamiento es la inversa del margen (1/margen). Y, de nuevo, insistir en que los derivados no son más arriesgados que el contado, al menos si eres consciente de que lo que realmente estás exponiendo es el nominal, y no el margen de garantía. El error es confundir margen y nominal. Aunque desembolsemos el margen, estamos posicionados por el nominal, y la proporción entre ellos equivale al apalancamiento, que se produce porque el margen es un porcentaje del nominal.

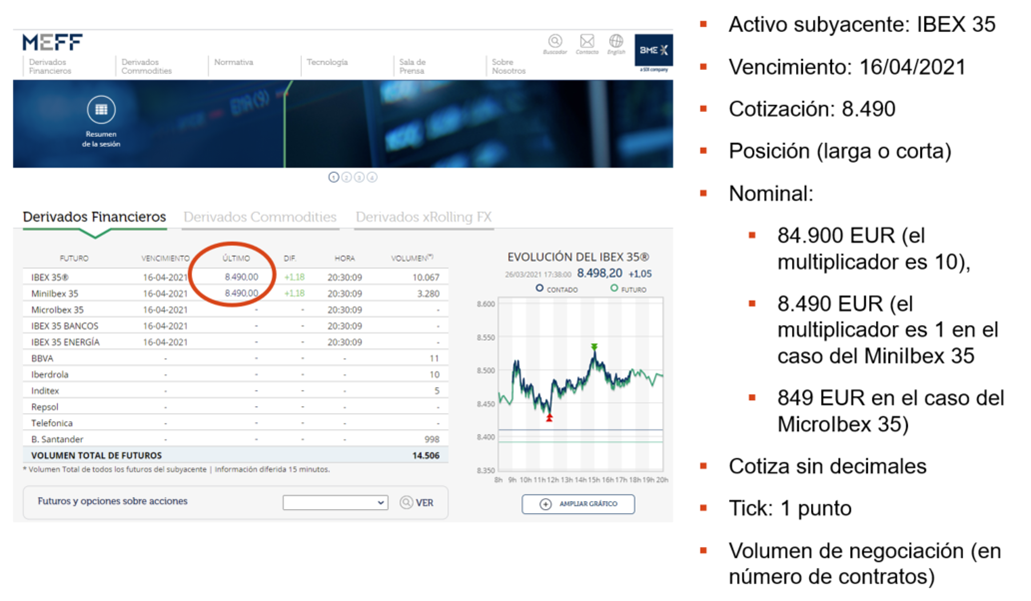

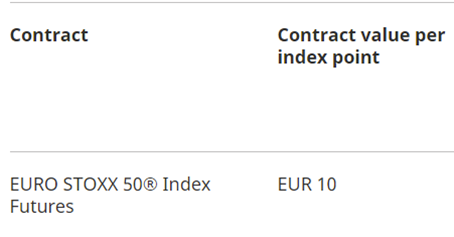

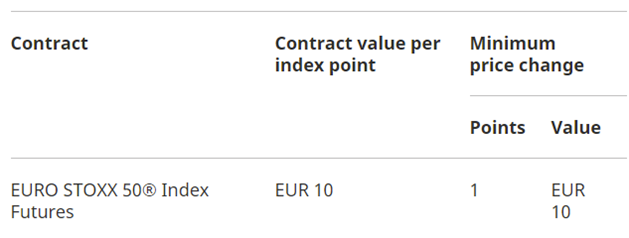

Siguiente concepto: multiplicador. Este es un parámetro que marcan las cámaras de compensación (o, en su caso, las partes en un contrato negociado over the counter) y que sirve para calcular el nominal (multiplicando el nivel del índice por el multiplicador2). Así, en el caso que estamos analizando, el multiplicador es 10 (ver tabla 1).

¿Qué pasaría si fuera 1 o 50? Entonces, el nominal de la posición sería de 2.756 EUR (2.756 x 1) o de 1.378.000 EUR (2.756 x 50). Por lo tanto, el nominal (es decir, el tamaño de nuestra posición o el riesgo que estamos asumiendo) depende del multiplicador, y no del apalancamiento. Si compramos un futuro con un multiplicador de 50 estaremos asumiendo una posición 5 veces mayor que si el multiplicador es 10 (y 50 veces más grande que una con un multiplicador 1) independientemente del margen inicial (del apalancamiento) que tenga el derivado. En la tabla 2 se puede ver que cada futuro tiene su multiplicador (¿Contract Size¿).

Profundicemos en el caso del futuro sobre el Ibex 35. Frente a un nivel del futuro de 8.490 puntos, podemos abrir una posición en el futuro Ibex, futuro MiniIbex o futuro MicroIbex, cuyos multiplicadores son 10, 1 o 0,1. De esta forma, si iniciamos una posición larga o corta, nuestro nominal será, respectivamente, 84.900 EUR, 8.490 EUR o 849 EUR.

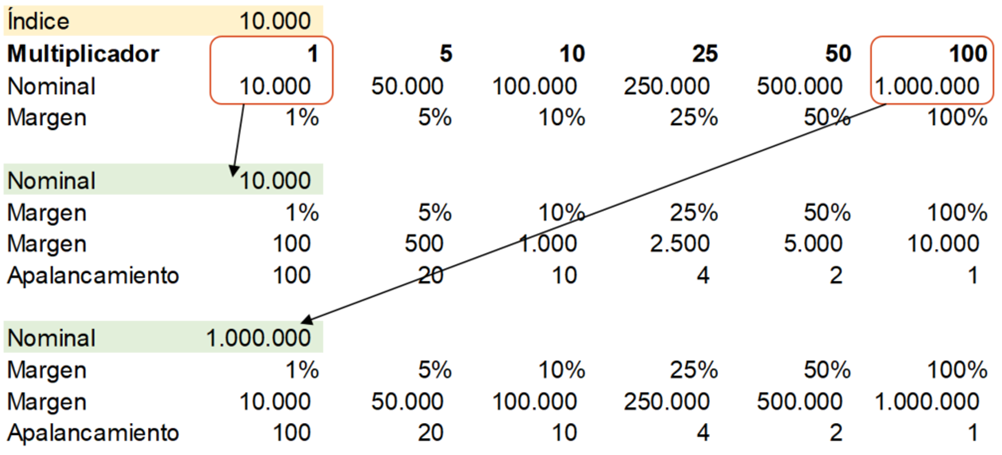

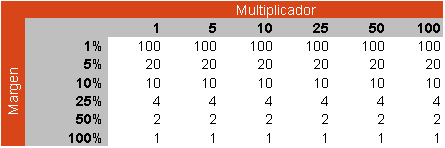

Regreso al concepto de multiplicador y apalancamiento. Supongamos que el índice subyacente del futuro cotiza en 10.000 puntos (tabla 3). En función del multiplicador (1, 5, 10,¿, 100) el nominal del contrato será 10.000 EUR, 50.000 EUR,¿, 1.000.000 EUR, respectivamente. Consideremos ahora diferentes niveles de margen (1%, 5%,¿, 100%) y veamos el efecto sobre el apalancamiento. Tomemos los dos casos extremos: multiplicador 1 y multiplicador 100. Se puede comprobar que, a pesar de las importantes diferencias entre nominales, el apalancamiento, para el mismo nivel de margen, es el mismo (1 / margen).

Tabla 4. Apalancamiento en función del margen

En cuanto al tick, es la mínima variación de la cotización del futuro y su valor se calcula multiplicando por el multiplicador3 (ver tabla 5).

Supongamos que hemos comprado 7 futuros y que la cotización varía 13 ticks (pasa de 2.756 a 2.769). El beneficio asciende a 910 EUR (13 ticks x 10 de multiplicador x 7 futuros). Así de sencillo. Otra forma de calcularlo es mediante la variación porcentual del índice multiplicado por el nominal de la posición. Ésta es de 192.920 EUR (2.756 x 10 x 7) y la variación del índice, un 0,472% (13 / 2.756). Así, el beneficio será de 910 EUR (mismo resultado, ¡claro!) que se obtiene de multiplicar 192.920 x 0,472%. No he tenido en cuenta para nada el margen. Si lo queremos considerar, entonces, desembolsando 19.292 EUR estaremos invirtiendo 192.920 EUR, es decir, 10 veces más (1 / margen). Si calculamos el rendimiento sobre el margen inicial, será del 4,72% (como es obvio, 10 veces la variación del índice). Pero, insisto, lo que estoy invirtiendo es 192.920 EUR y no 19.292 EUR. El error se comente cuando se piensa que se está exponiendo sólo 19.292 EUR.

2 Lo comentado en este post sirve para las opciones, en cuyo caso, el nominal se calcula multiplicando el strike por el multiplicador.

3 Si, como es habitual, el tick es 1 punto, entonces, el valor del tick coincidirá con el multiplicador. Pero puede suceder que el tick sea, por ejemplo, 0,5 puntos, lo que entonces el valor del tick será la mitad del multiplicador.