2021: un año muy positivo para el riesgo

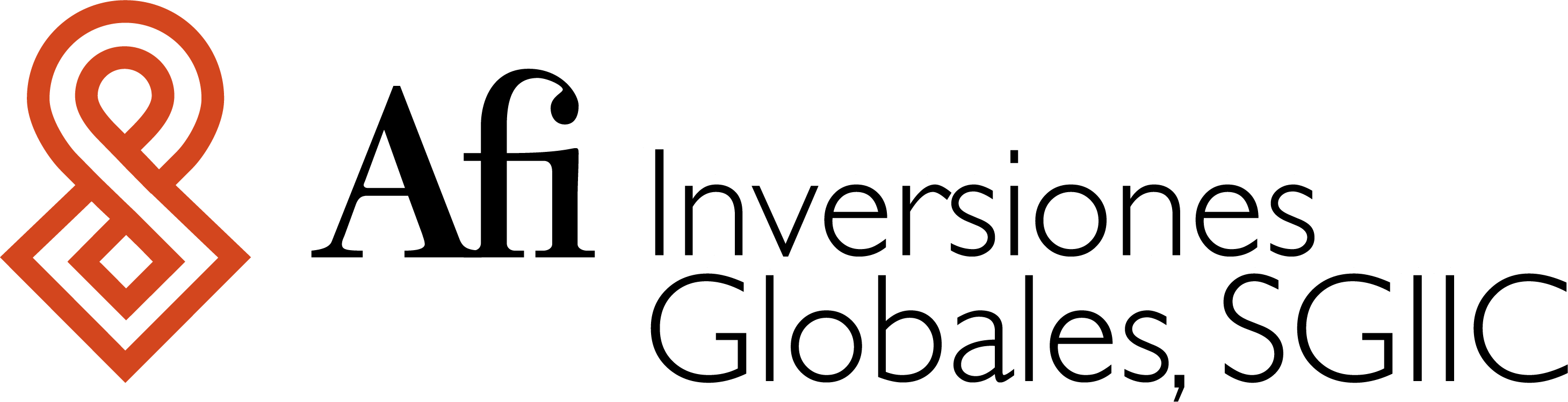

A pesar de que en 2021 no solo no ha finalizado la pandemia sino que, en las últimas semanas hemos asistido a una intensificación (si bien es cierto que con mucho menor impacto en términos de hospitalizaciones y fallecimientos), el año se ha saldado con un balance favorable para las carteras de activos financieros. El importante crecimiento del PIB mundial (5,8%), el elevado aumento de los beneficios empresariales (50%), las políticas monetarias y fiscales expansivas y la relativa "estabilidad" del riesgo geoestratégico son algunas de las claves que explican la revalorización de entre el 2,5% y el 10% en las carteras mixtas, con una clara relación positiva entre rentabilidad y nivel de riesgo.

Fuente: Afi

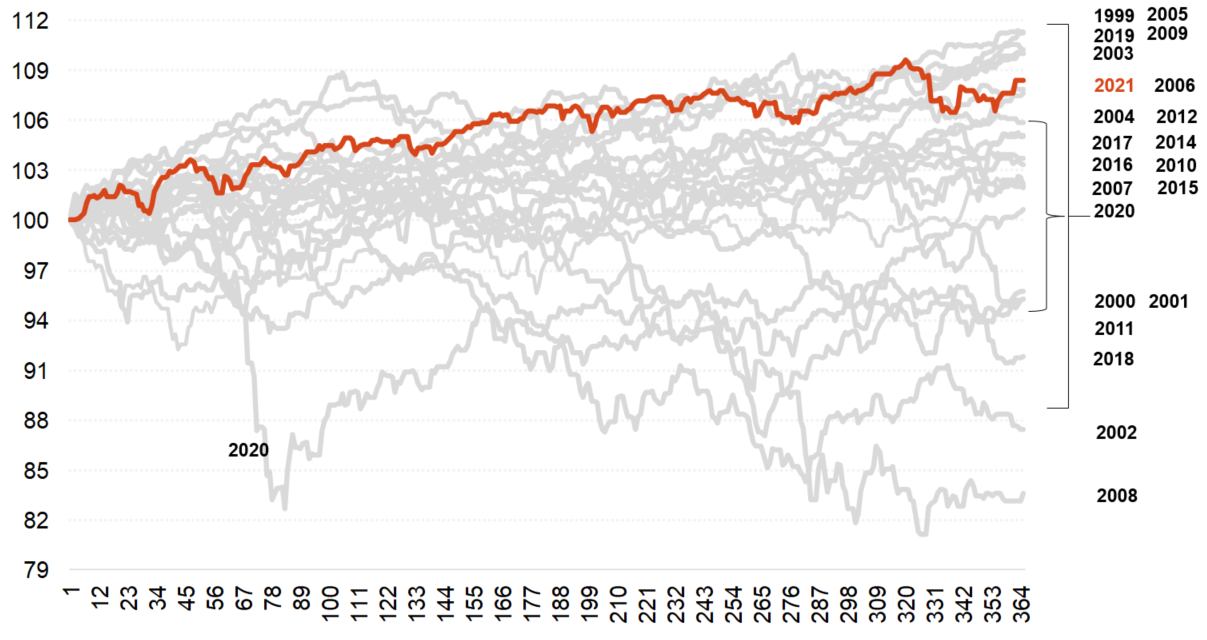

Y este elevado retorno se ha conseguido con una volatilidad en línea con la media histórica. Si bien hemos asistido a momentos puntuales de aumento, no han sido ni frecuentes ni por una elevada cuantía. En el caso concreto de la renta variable es posible detectar 5 episodios de repunte, aunque en ninguno de los cuales se ha superado el 40% y en apenas unas sesiones se ha corregido.

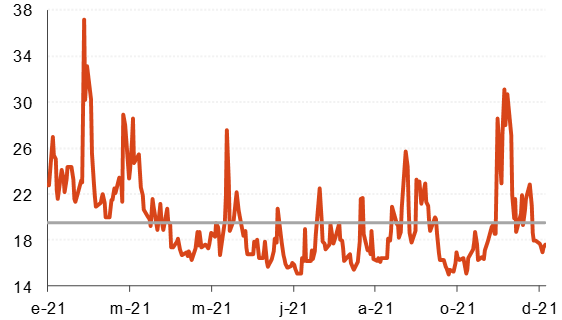

Ahora bien, tras la rentabilidad positiva (por encima de la media) y la volatilidad controlada (en línea con la media histórica) de las carteras no debe ocultarse el lastre que ha significado en 2021 la renta fija, dado que el grueso de este activo sufre pérdidas, de entre el 0,5% y el 3,0%. Y, en sentido contrario, un inversor europeo ha contado con un elemento a su favor: la depreciación generalizada del euro (de entre el 5% y el 10%).

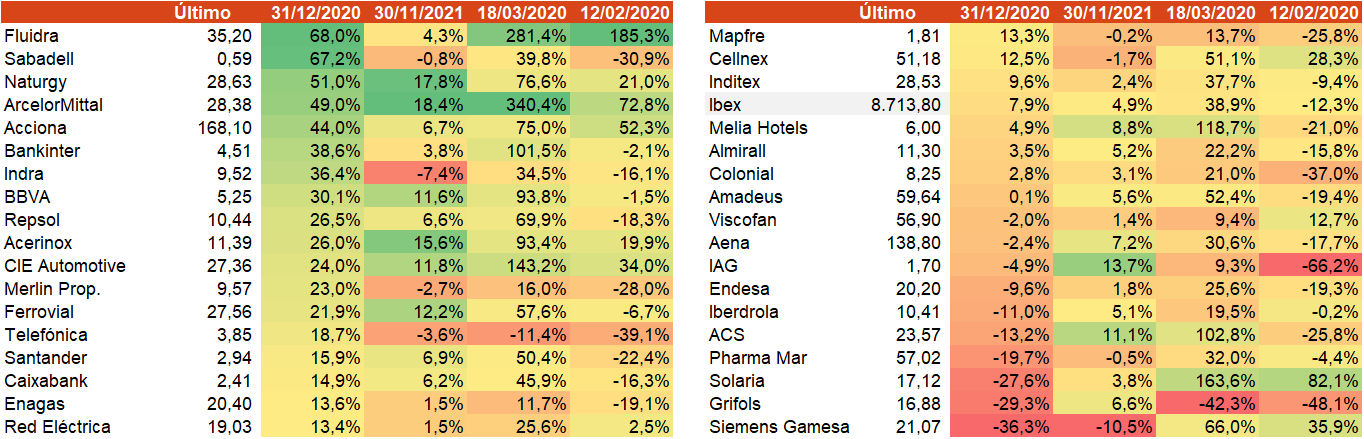

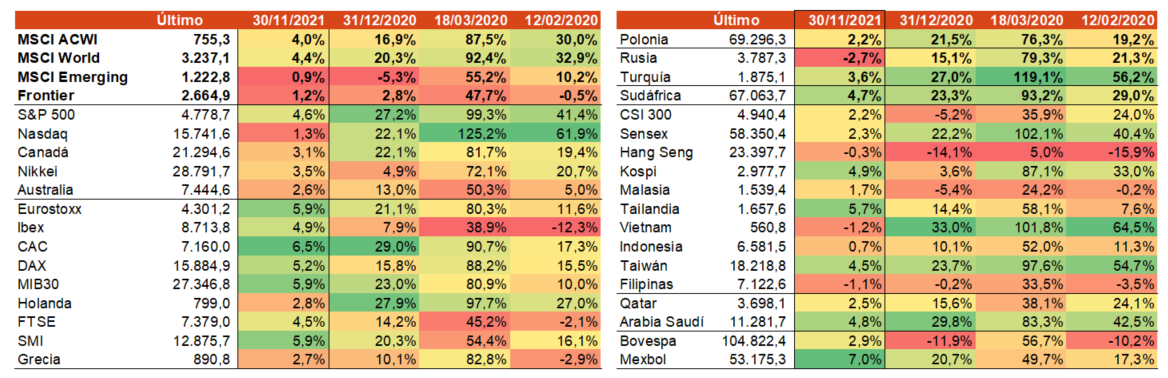

Alzas de entre el 15% y el 20% en renta variable

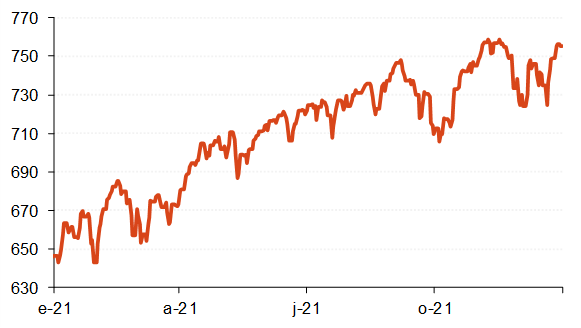

El activo que más se ha revalorizado en 2021 ha sido la renta variable: +16,9% según el MSCI ACWI. Es verdad que hay excepciones como el mercado japonés (4,9% en el Nikkei) o el español, donde las ganancias son claramente inferiores. En el caso del Ibex 35 (+7,9%) la peor evolución se debe a la intensa caída de la acción que más pondera (Iberdrola: -11,0%), así como las menores revalorizaciones de la sexta (Amadeus, que pondera un 5%, apenas sube un 0,1%), de la segunda con más peso (Inditex, que sube un 9,6%) y del Santander (+15,9%) y Caixa (+14,9%), en este caso con una peor evolución que sus comparables europeos: +36,2% (sólo el BBVA, con un 30,1% y Bankinter, con +38,6% destacan por su mayor alza).

Otra muestra de la divergencia por países son las pérdidas que se observan en el CSI300 chino (-5,2%), el Hang Seng de Hong Kong (-14,1%) o el Bovespa brasileño (-11,9%), que explican el peor comportamiento relativo del MSCI Emerging (-5,3%, a pesar del +22,2% del Sensex de la India) frente al MSCI World (20,3%). Dentro de este segundo índice, el gran protagonista ha vuelto a ser el S&P 500. Con una revalorización del 27,2% marca uno de los retornos anuales más elevados de su historia. Y, un año más, consigue batir al Eurostoxx 50, que se alza un 21,1%.

El principal motor de las cotizaciones bursátiles ha sido el aumento de los beneficios empresariales (+50%), muy por encima del crecimiento esperado hace un año (+20%). Este impulso de los beneficios ha permitido que, a pesar de la fuerte revalorización de las cotizaciones, ratios de valoración como el PER hayan cedido (de 24,2x a 18,9x). Aun así, hay que advertir que los ratios siguen altos (el promedio histórico es 15,1x) y que, por lo tanto, las expectativas para las alzas en las bolsas en 2022 son claramente inferiores a las que hemos tenido en el 2021. Ello, a pesar de que se espera que los beneficios crezcan. Pero también aquí, en menor cuantía que en 2021, ya que el avance esperado se sitúa en el rango 6% - 8%.

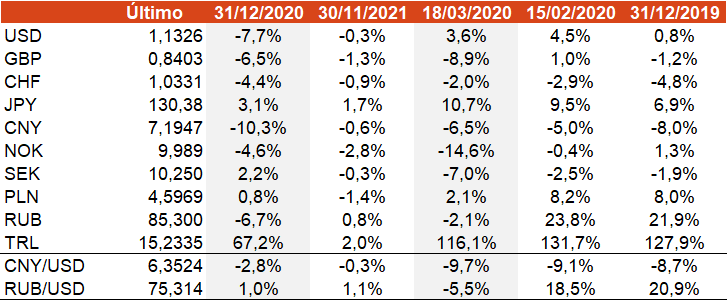

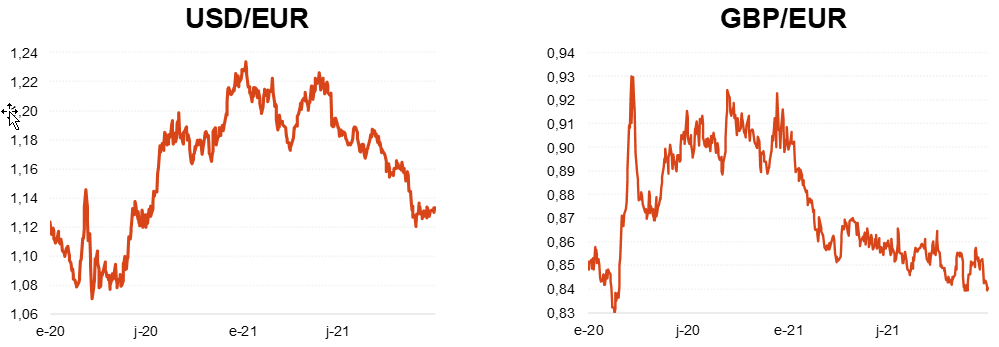

Depreciación generalizada del euro

Otra de las señas de identidad del ejercicio 2021 en los mercados financieros internacionales ha sido la depreciación del EUR frente a la práctica totalidad de divisas. Es verdad que, también aquí, existen excepciones, pero son pocas. Por ejemplo, nuestra moneda gana un 3,1% contra el yen japonés (JPY) o un 2,2% en su contra la corona sueca o un 67,2% frente a la lira turca (TRL), sin duda, la moneda que más valor ha perdido el pasado año. Pero contra el resto de monedas relevantes se deprecia: un 7,7% contra el USD, un 6,5% frente a la libra esterlina (GBP) o un 10,3% contra el renmimbi chino (RMB). Destacable la pérdida de valor frente al franco suizo (4,4%) si tenemos en cuenta que en 2021 no ha habido aversión al riesgo que demandara activo refugio, que el diferencial de tipos de interés sigue siendo negativo para el CHF (del orden de 25 pb) o la apreciación acumulada en los últimos años. Por último, comentar que la subida de tipos por parte del Banco de Noruega (la segunda en 2021, de 25 pb, hasta 0,50%) favorece una apreciación de la corona noruega: +2,8% en diciembre, lo que permite una revalorización en el año del 4,6% frente al EUR.

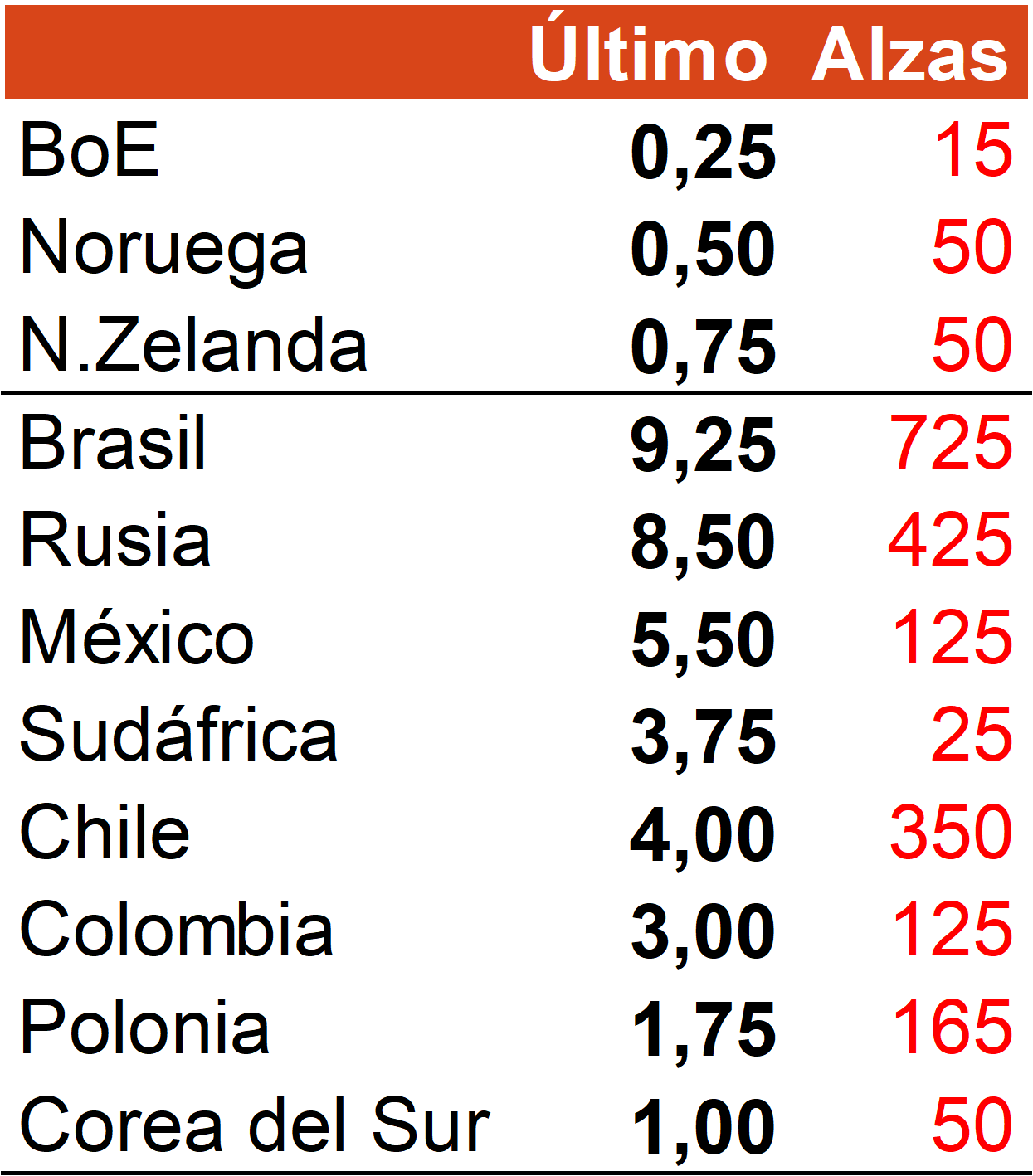

En 2021 han comenzado las subidas de tipos de interés

Uno de los acontecimientos más relevantes en 2021 ha sido el inicio del proceso de subidas de tipos de interés de referencia por parte de los bancos centrales. Ahora bien, con un importante matiz, ya que no lo han hecho los pertenecientes a las economías de mayor tamaño: EEUU, UME, China o Japón. Es más, salvo en el caso de la Reserva Federal, los otros tres no han generado señales de que tengan intención de hacerlo a lo largo de los próximos meses. El caso más relevante de tensionamiento ha sido, ya en los días finales del año, el Banco de Inglaterra, al elevar en 15 pb el Base Rate hasta situarlo en el 0,25%.

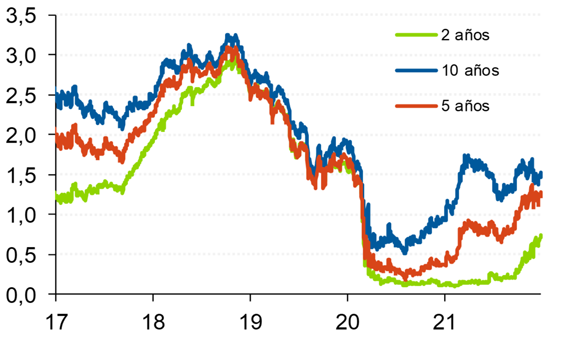

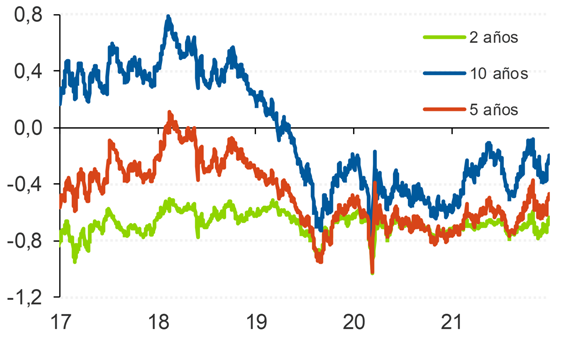

Repunte de los tipos de interés de la deuda pública

Como consecuencia del inicio de las subidas de tipos, las curvas de la deuda pública han experimentado un proceso de elevación. El tramo corto (vencimiento a 2 años) ha repuntado con fuerza, especialmente en el R. Unido (85 pb, hasta el 0,66%). En el caso de EEUU el repunte ha sido consecuencia de las expectativas de hasta 3 elevaciones en 2022. Así, el TNote a 2 años cierra el año en máximos anuales (0,75%) tras un repunte de 65 pb. La referencia a 10 años eleva su TIR en 9 pb, hasta alcanzar el 1,53%. De esta forma, el alza en su nivel de rentabilidad en 2021 es de 60 pb, mientras que es de 90 pb en el 5 años y de 26 pb en el TBond a 30 años. Aunque 2021 se salda con un movimiento neto nulo de la pendiente, el año ha tenido dos partes bien diferenciadas. Hasta mediados de mayo un aumento, por repunte del tramo largo de la curva (bearish steepening) y, a partir de ahí, reducción por alza de la TIR del tramo corto con cesión del tramo largo.

En el EUR, aunque el mercado ha elevado recientemente las expectativas de subida en los próximos dos años ante la mayor sensibilidad de los miembros del Consejo de Gobierno del BCE al repunte de la inflación, no ha sido razón suficiente para que los tramos cortos se eleven en 2021. El año se salda con un repunte muy modesto (+ 8 pb el 2 años) y, desde luego, insuficiente como para que abandone la zona de TIR negativa: -0,63%. Similar comentario respecto a la referencia a 10 años. Es cierto que en el año se tensiona (+ 20pb), pero persiste por debajo del 0,0%, en concreto, -0,20%. Es relevante señalar que el Bund a 10 años llegó a tocar -0,39% el 6 de diciembre y -0,50% el 5 de agosto, si bien, -0,08% el 29 de octubre. Solo ofrece TIR positiva la referencia a 30 años (0,16%), que llegó a cotizar en el -0,05% el 18 de agosto y el -0,45% a mediados de mayo (en 2021 se eleva en 33 pb).

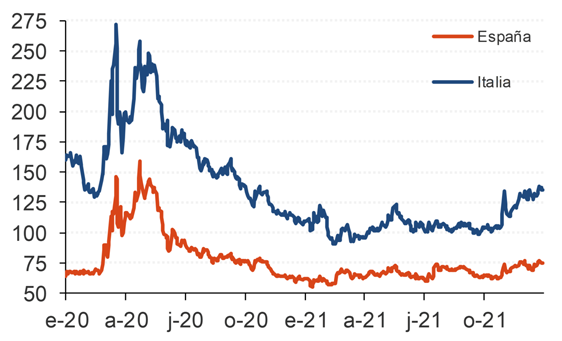

En un contexto de elevaciones de los tipos de interés, aunque hayan sido discretas en la curva alemana, las alzas son más intensas en la periferia UME, por lo que se amplían las primas por riesgo, que cierran 2021 en máximos anuales. En el caso de Italia, la prima alcanza 135 pb (los mínimos de mediados de marzo fueron 90 pb), lo que supone un aumento de 27 pb en 2021. En el caso de España la prima también alcanza máximos anuales: 75 pb (el mínimo fue de 57 pb en febrero), tras incrementarse 18 pb en el año. La TIR de España y Portugal permanecen unidas (zona del 0,55% el 10 años) al tiempo que la de Grecia (1,31%) se mantiene ligeramente separada de Italia (1,15%).

Pérdidas en deuda pública y ganancias en los activos con riesgo de crédito

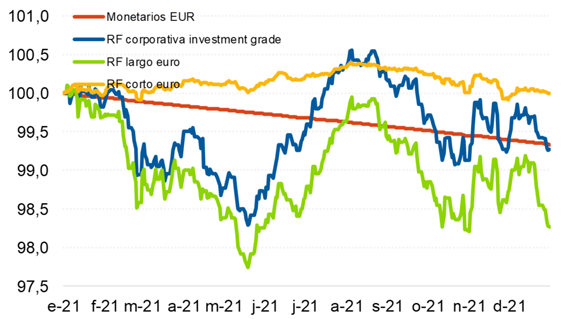

Como consecuencia del repunte de la TIR de las referencias de renta fija hemos asistido a una caída de sus cotizaciones que, dado el escaso colchón asociado a la reducida TIR inicial (incluso, negativa) provoca una caída de los precios. En definitiva, pérdidas en renta fija que, en función de la duración, oscilan entre el 0,5% (vencimiento 3 años), el 3,0% (vencimiento 10 años) y el 7% (vencimiento 30 años).

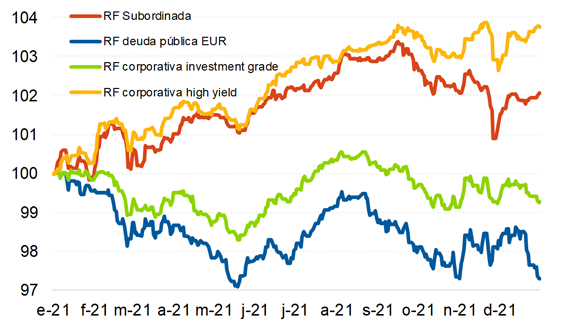

Solo se obtienen plusvalías en la renta fija con riesgo de crédito: High Yield y subordinada . Esto es debido a la mayor TIR con la que empezaban el año (del orden del 3,5%) así como la relativa estabilidad de los diferenciales.

Conclusiones

2021 ha sido un muy buen año para la gestión de carteras, en especial para aquellas con más riesgo gracias al impulso de la renta variable. Las carteras diversificadas internacionalmente han encontrado un plus de rentabilidad en la depreciación del euro. El lastre ha sido la deuda pública, con rentabilidades negativas, así como la renta fija privada grado de inversión (balance nulo). Sólo los bonos con riesgo de crédito (high yield y subordinados) se revalorizan. Las expectativas de rentabilidad para 2022 son claramente menores que las registradas en 2021. Las bolsas deberían seguir revalorizándose, pero en menor intensidad. El euro ya no se debería apreciar más y podría registrar una reversión del movimiento de 2021. Y la deuda pública y la renta fija privada grado de inversión volverán a registrar pérdidas. Sólo pagará el riesgo de crédito. Entendemos que el entorno de volatilidad será muy similar al del 2021, con episodios de repunte puntuales que habrá que aprovechar para intentar conseguir, vía gestión activa, una rentabilidad lo menos alejada posible a la conseguida en 2021.