Planes de pensiones de empleo, cada vez más recomendables

La normativa del Impuesto sobre la Renta de las Personas Físicas (IRPF) ha recogido históricamente beneficios fiscales para incentivar a los contribuyentes a la aportación a sistemas de previsión social, de forma que en el momento de la jubilación o del acaecimiento de ciertas contingencias, dispongan de ingresos complementarios a la pensión de la seguridad social u otros regímenes alternativos.

En el seno de la aprobación de los Presupuestos Generales del Estado (PGE) para 2021, una de las principales novedades ha sido la modificación de los límites de reducción en el IRPF por las aportaciones y contribuciones a sistemas de previsión social.

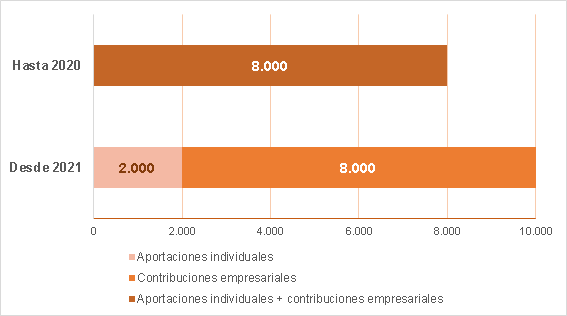

Hasta 2020, los contribuyentes que realizaban aportaciones (tanto individuales como empresariales imputadas al empleado) podían reducir de su base imponible general el importe de las aportaciones y contribuciones realizadas en el ejercicio, con el límite del menor de las siguientes cantidades:

- 8.000 euros1.

- 30% de la suma de los rendimientos del trabajo y los rendimientos de actividades económicas.

Este máximo financiero y fiscal de 8.000 euros se podía alcanzar tanto con aportaciones individuales como con contribuciones empresariales (indistinta o conjuntamente).

Con la entrada en vigor de los PGE de este 2021, se modifican dos aspectos principales:

- Se disminuye el límite máximo de las aportaciones individuales a 2.000 euros2.

- Se incrementa el límite en 8.000 euros, siempre que provenga de contribuciones empresariales.

Así, el legislador pretende desplazar la carga o el coste de las aportaciones del contribuyente al empleador, aunque es preciso matizar que ello no necesariamente supone un mayor coste para las empresas.

Con estas modificaciones es inevitable replantear las decisiones y esquemas de aportación adoptadas por los partícipes, ya que, si bien el límite de aportaciones individuales se ha visto disminuido a 2.000 euros, el límite conjunto entre aportaciones y contribuciones empresariales se ha visto incrementado, pasando de 8.000 euros a 10.000 euros.

Consideramos que estas modificaciones traerán cambios significativos en varios aspectos:

- El incremento de la relevancia de los planes de pensiones de empleo o planes de previsión social empresarial frente a los sistemas de previsión social individuales, y, por lo tanto, la proliferación de estos vehículos de inversión; y

- el replanteamiento de las políticas de retribución flexible instaurados en las empresas, de tal forma que se facilite a los empleados beneficiarse de la reducción máxima de 10.000 euros, sin que ello necesariamente suponga un coste adicional para las empresas.

La relevancia que tienen estos instrumentos a efectos fiscales es incuestionable, ya que a raíz de estas aportaciones se puede obtener un ahorro en la factura fiscal del ejercicio en el que se realice la aportación de entre un 19%-49,5% del importe aportado en función del nivel de rentas del contribuyente y de la Comunidad Autónoma de residencia. Todo ello sin perjuicio de la tributación que pueda corresponder en el momento de obtener la prestación.

2 El límite del 30% de la suma de los rendimientos del trabajo y de actividades económicas seguirá resultando de aplicación.