La volatilidad es volátil

Sé que el título no es de lo más atractivo. Tal vez lo sea más el aforismo de Sheldon Stone "El aire sale del globo mucho más rápido de lo que entró". Los mercados financieros son volátiles, bastante más de que lo que está justificado por la variación de los fundamentales. Claro que en éstos se producen cambios, pero por una cuantía muy inferior (del orden de un cuarto o un quinto) a los que se ven reflejados en las cotizaciones. Y, además, y esta es la idea a desarrollar en este post, esa "sobrevariación" no es constante en el tiempo ("la volatilidad es volátil"): es mayor en contextos bajistas de las cotizaciones que en los alcistas ("simetría especular").

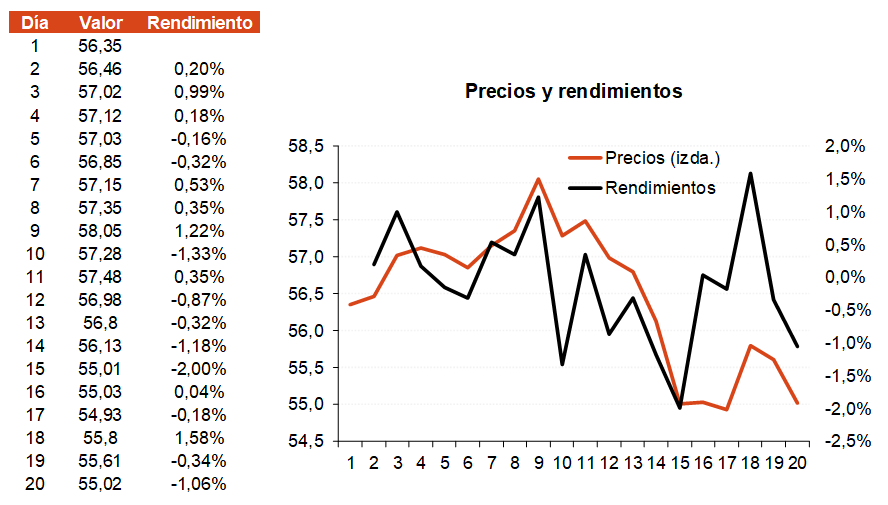

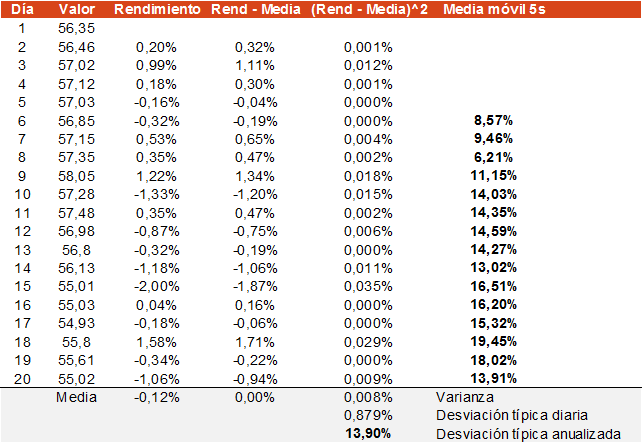

Como es sabido, la volatilidad se calcula mediante la desviación típica del rendimiento. Supongamos un activo que tiene las cotizaciones (y, por lo tanto, los rendimientos diarios) que se recogen en la tabla 1.

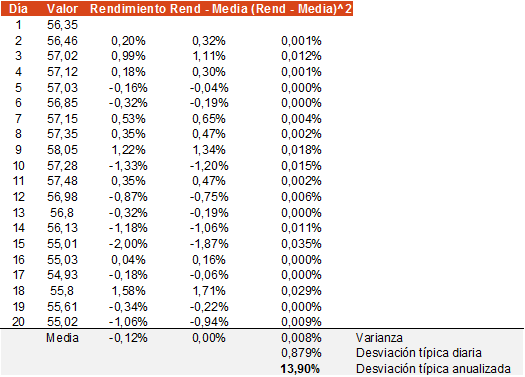

Su volatilidad es del 13,9% (ver tabla 2). No es objetivo de este post entrar en más detalle sobre su cálculo1, sino comprobar que este dato de volatilidad es una media no del todo representativa. Primer paso: observación; en el gráfico de la tabla 1 se percibe que la variabilidad de los precios (es decir, los rendimientos) es menor en las primeras sesiones que en las últimas.

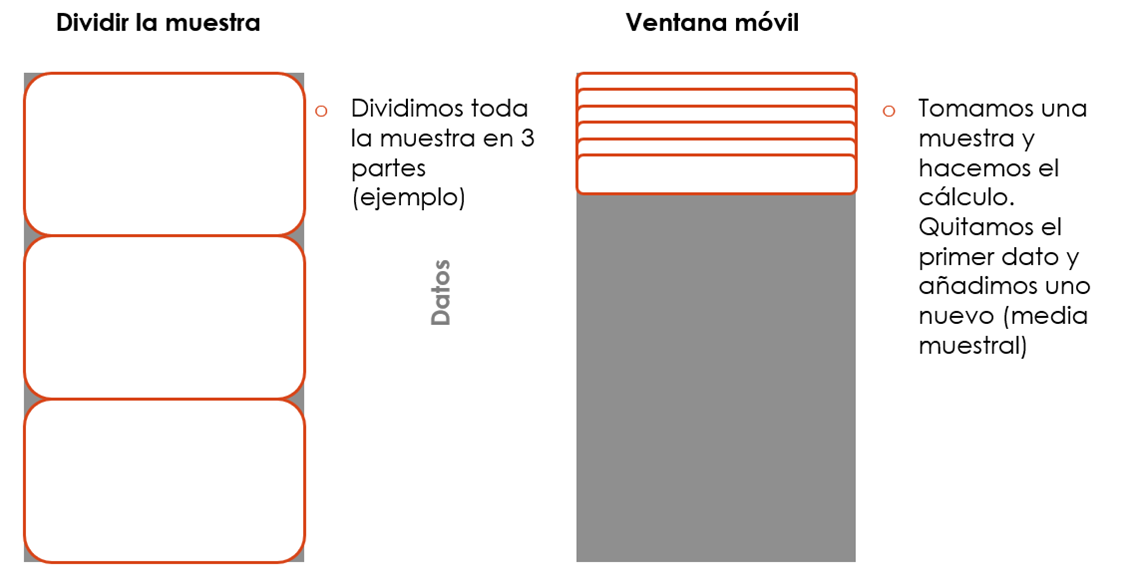

Segundo paso: demostración; se debe comparar la volatilidad en diferentes ventanas. Así, si tenemos una serie con, por ejemplo, 60 datos, podemos calcular la volatilidad de los primeros 20, luego la de los segundos 20 y, por último, los últimos 20 datos. Las diferencias en los resultados, si las hay, evidenciarían entornos de volatilidad diferenciados. Otra alternativa es recurrir a la venta móvil. En este caso, calculamos la volatilidad en las últimas 5 sesiones (de nuevo, es un ejemplo y se puede elegir otro número de sesiones). Para el siguiente cálculo nos desprendemos del primer dato de rendimiento y añadimos el siguiente. La muestra será siempre de 5 sesiones, pero en cada caso con un dato diferente (ver esquema 1).

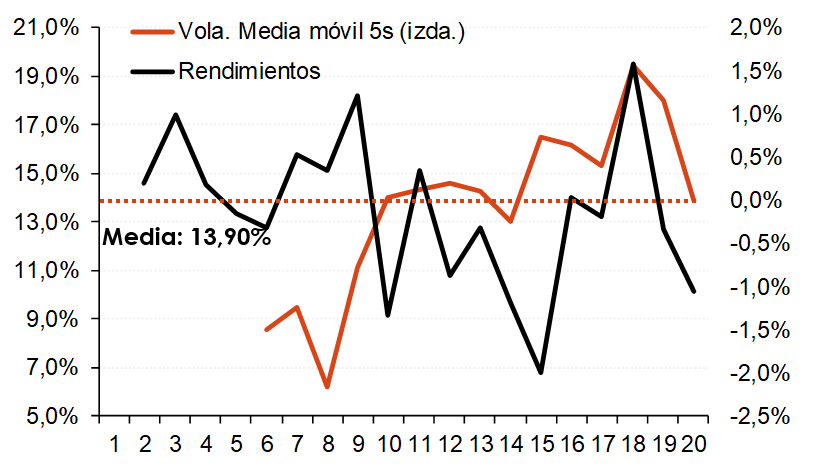

Eso es lo que hacemos en la tabla 3. Obsérvese cómo si calculamos la media móvil 5 sesiones (esto es, en cada cálculo se toman las últimas 5 sesiones) el resultado oscila entre 6,21% y el 19,45%. Por eso decimos que la volatilidad es volátil.

En el gráfico 2 se recogen los resultados, comprobándose que la volatilidad media del 13,90% puede que no sea del todo representativa.

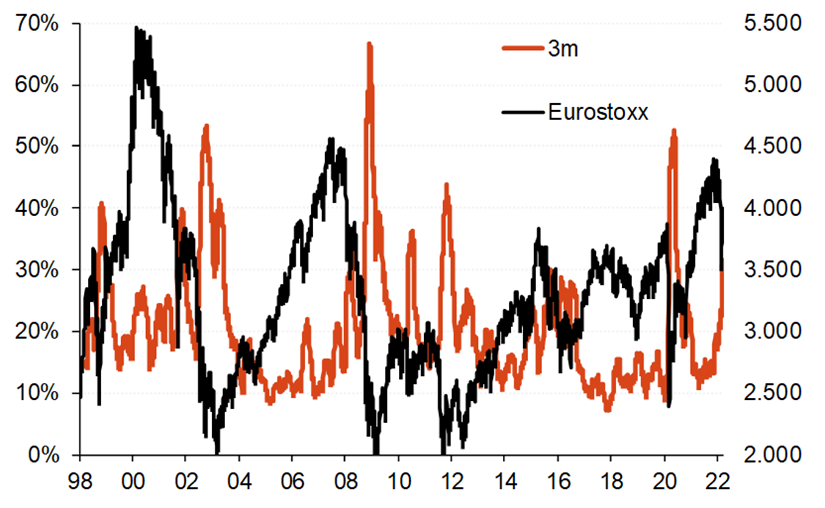

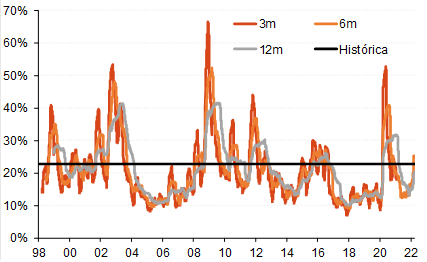

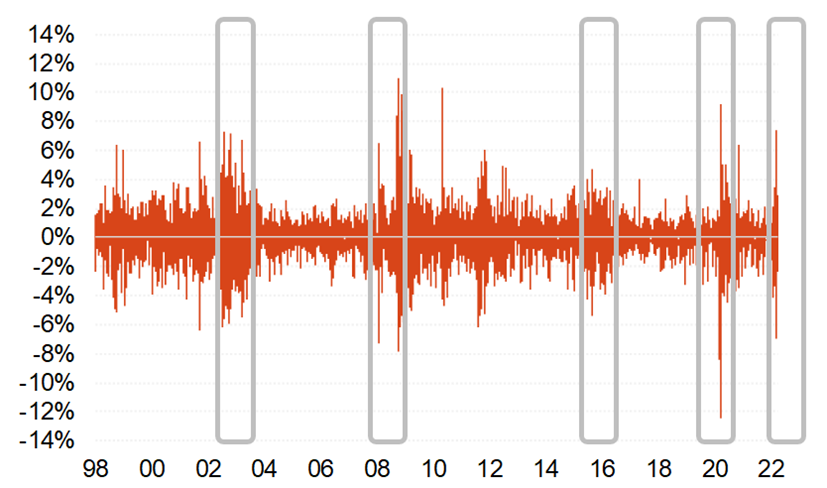

Veamos ahora el caso del Eurostoxx 50. La volatilidad media histórica (datos diarios desde 1998) es del 22,7%, pero si se calcula con una ventana muestral de 3 meses (unas 60 sesiones) se comprueba que oscila entre el 7,1% (noviembre de 2017) y el 66,6% (diciembre de 2008). Un elevado rango, sin duda, que se reduce algo (pero sigue siendo amplio) si incrementamos la ventana muestral a 12 meses2. En ese caso, el mínimo es 9,9% y el máximo, 41,6%.

Regresamos al gráfico 1 para abordar el concepto de simetría especular (mirror symmetry), que no es más que la relación inversa entre la evolución de los precios y de la volatilidad. Se puede comprobar cómo tras cada repunte de volatilidad (spike) hay una caída de las cotizaciones, al tiempo que los procesos de revalorización suelen ir acompañados de entornos de volatilidad inferiores a la media. O, dicho de otra forma, las mayores variaciones de los precios, que se pueden agrupar en cluster (gráfico 4), están asociados a fases de corrección. Es decir, en éstas es donde los precios más se revalorizan, pero está claro que no es suficiente para compensar que también es cuando más caen.

En este punto, si la volatilidad es volátil, parece que tiene sentido que podamos tratar de anticipar su evolución y posicionar nuestra cartera. Estaremos asumiendo vega, que será positiva si apostamos por un incremento de la volatilidad y negativa si nos posicionamos por una cesión. En este punto, este post tiene continuidad con el de Gonzalo Bonilla en el que explica cómo podemos modificar la vega de la cartera mediante futuros sobre volatilidad implícita. Pincha aquí para leerlo.

2Es el "efecto alisado" (smooth) que se produce siempre que se amplía el tamaño de la ventana muestral en una media móvil.